МОНЕТАРНАЯ И ФИСКАЛЬНАЯ

ПОЛИТИКА

в целях борьбы с паразитизмом финансовой экономики.

Раскрыто авторское видение эндогенных препятствий развитию современной рыночной экономики и путей их преодоления в русле макроэкономической политики на трудозатратно-стоимостной основе классической политэкономии. Определены три препятствия экономического роста в ходе его самотечных (вне вмешательства государства) процессов, а именно: а) нарушение денежно-стоимостного паритета – потеря стоимостной адекватности денег; б) отставание платежеспособного спроса от объемов товарного предложения, что с определенной цикличностью блокирует процесс воспроизводства; в) «перепроизводство» фиктивного капитала, обескровливающее реальный сектор экономики. Относительно поддержки денежно-стоимостного в экономике паритета подтверждена целесообразность применения «монетарного правила» монетаризма: эмиссия денежной массы синхронно приросту реального ВВП. Циклические кризисы товарного перепроизводства обусловлены отставанием платежеспособного спроса от предложения на величину накопления капитала, поэтому не имеют рациональных вариантов своего преодоления, кроме демпфирования резких перепадов цикличности. Главная новизна авторских предложений направлена против паразитарной сущности «финансовой экономики», прорастающей в ходе «перепроизводства» фиктивного капитала. Поскольку первопричиной такого губительного явления является сверхприбыльность финансового сектора экономики вследствие стоимостно-спекулятивной переоценки дутых активов, то суть авторской новации сводится к кардинальному реформированию налоговой системы для предотвращения их спекулятивной переоценки: переход от налогообложения прибыли к налогообложению рыночной стоимости (капитализации) крупного бизнеса. Согласно авторскому предположению, налог на рыночную стоимость активов должен привести к обесцениванию дутой капитализации финансовых пирамид и пузырей, направляя инвестиционные потоки в товаропроизводящий сектор экономики, освобожденной от налогообложения предпринимательской прибыли. Как результат, налоговая реформа расконсервирует производственные мощности реальной экономики, приведет к индустриальному возрождению стран мировой демократии перед лицом авторитарного реванша. Тем более, если эти страны консолидируются на основе скоординированной монетарной и фискальной политики: единой валюты и унифицированной налоговой системы. Противостояние оси автократического зла требует этого.

Налогообложение рыночной капитализации бизнеса означает: а) аннуляцию фиктивного капитала; б) демонополизацию бизнеса; в) реиндустриализацию экономики.

MONETARY AND FISCAL POLICY

The author's vision of endogenous obstacles to the development of the modern market economy and the ways to overcome them in the direction of macroeconomic policy on the labor-value basis of classical political economy are revealed. Three obstacles to economic growth in the course of its selfflowing (without state intervention) processes have been identified, namely: a) violation of valuemoney parity – loss of value adequacy of money; b) the lagging of solvent demand from the volume of product supply, which with a certain cyclicality blocks the reproductive process of production; c) "overproduction" of fictitious capital, which bleeds the real sector of the economy. Regarding the support of value-monetary parity in the economy, the expediency of applying the "monetary rule" of monetarism has been confirmed: the emission of the money supply to the beat with the increase in real GDP. Cyclical crises of commodity overproduction are caused by the lagging of solvent demand from supply by the amount of capital accumulation, and therefore have no rational options for overcoming them, except for damping sharp changes in cyclicality. The main novelty of the author's proposals is directed against the parasitic essence of the "financial economy", which sprouts in the course of the "overproduction" of fictitious capital. Since the root cause of such a harmful phenomenon is the overprofitability of the financial sector of the economy as a result of the value-speculative revaluation of inflated assets, the essence of the author's innovation comes down to a radical reform of the tax system in order to prevent their speculative revaluation: the transition from income taxation to taxation of the market capitalization (market valuation) of large businesses based on stock price. According to the author's assumption, the tax on the market value of assets should lead to the depreciation of the inflated capitalization of financial pyramids and bubbles, that will direct investments flows to the commodity-producing sector of the economy, exempted from taxation of business profits. As a result the tax reform will deconserve the production capacities of the real economy, will lead to the industrial revival of the countries of the world democracy in the face of authoritarian revenge. Especially if these countries are consolidated on the basis of a coordinated monetary and fiscal policy: a single currency and a unified tax system. Opposing the axis of autocratic evil requires it.

The system of taxation of market capitalization of business means: a) the cancellation of fictitious capital; b) the demonopolization of business; c) the reindustrialization of the economy.

Налогообложение рыночной капитализации бизнеса

как средство борьбы с паразитизмом финансовой экономики

и способ перенаправления инвестиционных потоков

в реиндустриализацию реального сектора экономики

Постановка проблемы. Рынок – это, прежде всего, обмен результатами труда. Глубинная суть рыночной экономики заключается в свободном, в угоду потребительскому спросу, переливу инвестиционного капитала = трудовых ресурсов в производстве до средней нормы прибыли, соответственно, оптимального ценообразования, а в итоге – эквивалентного (социально справедливого) обмена результатами труда. Речь идет о достаточно совершенном рыночном механизме саморегулирования экономики как в интересах потребителей с точки зрения удовлетворения их материальных потребностей, так и в интересах товаропроизводителей с точки зрения равновеликой стоимостной отдачи от равновеликих трудозатрат. Практическим инструментарием реализации кругооборота капиталов и обмена товаров в рыночных условиях являются деньги как номинальный эквивалент стоимости. Посредством денежного эквивалента происходит как товарообмен на товарных рынках, так и целенаправленное движение инвестиционных капиталов на финансовых рынках. При замедленных темпах развития мелкотоварного производства и, соответственно, незначительном приросте совокупной массы стоимости во времена А. Смита не было особой потребности ни во внешнем регулировании денежной массы в экономике, ни во внешнем регулировании денежных потоков на финансовом рынке в его зачаточном состоянии. Рынок сам себя урегулировал. Поэтому идея классика о саморегулирующейся сущности рынка (вне вмешательства государства) была весьма кстати – принцип «laisser-faire» себя оправдывал.

Ситуация меняется во второй половине XIX века, учитывая масштабную индустриализацию, когда стремительно растут как объемы товарного производства, так и объемы инвестиционных вливаний в производство, в результате чего эндогенно возникают определенные финансовые преграды дальнейшему экономическому развитию. В такой ситуации принцип «laisser-faire» без надлежащих мер со стороны государства перестает срабатывать, возникает вопрос о снятии таких препятствий.

Анализ последних исследований и публикаций. Основной новизной авторской статьи есть идея перехода от налогообложения доходности крупного бизнеса к налогообложению его рыночной стоимости – капитализации. Речь идет о налогообложении рыночной капитализации бизнеса как средстве борьбы с паразитизмом финансовой экономики. Никаких сведений, идей и новаций по данной проблематике не обнаружено.

Целью исследования является выявление уязвимых тенденций современного экономического развития, которые предстоит упредить государству, тем самым обеспечив беспрепятственное функционирование и саморегулирующуюся сущность рыночной экономики. Этого требует финансово-экономическое оздоровление стран мировой демократии и их консолидация перед лицом неоавторитарного реванша.

Основные результаты исследования. Разработка макроэкономической стратегии в направлении преодоления негативных явлений в экономике ставит вопрос коренного пересмотра экономической теории на трудозатратно-стоимостных началах классической политэкономии. Начать следует с выяснения трудозатратной сущности экономики.

Глубинной сутью экономики является круговорот трудозатрат: живых – материализованных. Людям, чтобы выживать в этом мире, нужно производить материальные блага в целях их потребления, а потребляя эти блага, усиливать свою работоспособность (как физическую, так и умственную) для дальнейшего производства материальных благ в расширенных объемах.

Труд: живой → овеществленный → живой' → овеществленный' ...

Такова суть расширенного воспроизводства материальных условий своего бытия обществом, что является залогом его экономического развития и, в конце концов, социального прогресса. Как происходит круговорот живого – овеществленного труда?

В условиях натурального производства все очень просто: человек производит материальные блага в своем замкнутом хозяйстве и тут же их сам потребляет. Понятно, как личность социальная, человек не может существовать вне общества, а потому даже на этой стадии развития вступает в эпизодический продуктообмен с другими индивидуально хозяйствующими субъектами. И продуктообмен этот происходит на основе эквивалентного (равновеликого) обмена результатами труда с использованием воображаемой в человеческом сознании оценки овеществленных в продукте трудозатрат при обмене. Покуда существовало натуральное производство, такой способ обмена результатами труда был приемлемым. Но вот натуральное производство преобразуется в мелкотоварное, и тут оказывается... воображаемых в человеческом сознании оценок растущих объемов материализованных в товарной продукции трудозатрат недостаточно при массовом товарообмене: человеческое сознание не в состоянии удерживать растущую массу «воображаемых оценок». Возникает потребность в носителях (представителях, выразителях) возрастающей массы рыночных оценок затрат труда. Зафиксировав «воображаемые оценки» откалиброванных объемов трудозатрат на определенных носителях (металлических, бумажных или каких-либо еще), человечество получило деньги. С этого момента в оборот живого–овеществленного труда вливаются деньги (словно смазка в двигатель), что обеспечивает механизм кругооборота трудозатрат бесперебойным функционированием: без денег этот механизм оборота, условно говоря, «заклинит». Но для нормального оборота труда (живого – овеществленного) количество денег в обращении должно быть оптимальным, номинально-стоимостная масса которых соответствовала бы объему трудозатрат в экономике: ни больше – ни меньше. Иначе начнет раскручиваться инфляционная спираль в первом случае, дефляционная спираль – во втором, что неминуемо расстроит механизм кругооборота живого – овеществленного труда.

Итак, деньги являются выразителем воображаемой рыночной оценки трудозатратной емкости (то есть стоимости) товаров и услуг как номинальная стоимость – стоимостный эквивалент трудозатрат, обеспечивающий бесперебойный круговорот этих трудозатрат: живых – материализованных. Практически деньги являются номинальным представителем стоимости на соответствующих носителях, или, еще более конкретно: деньги – знак воображаемой рыночной оценки объема трудозатрат на соответствующих носителях. И аж никак не «специфический товар» (вопреки утверждениям А. Смита, К. Маркса, Дж. Кейнса, М. Фридмана и др.) в виде любого блага, используемого для обмена и платежей, так как деньги, будучи номинальным выразителем стоимости, сами по себе реальной стоимости не имеют. Еще большему сомнению подлежит определение денег как «долговых обязательств», ибо тогда получается, что не товарообмен на основе общественного разделения труда является первопричиной возникновения денег, а ростовщичество как торговля деньгами. К чему приводит восприятие денег как «товара» и «долговых расписок»?

Там, где товар, там и рынок. Трактовка денег как «товара» давным-давно завела экономическую науку, а следовательно, и макроэкономическую политику в дебри «рынка денег» банковского сектора, где, на самом деле, происходит торговля не реальными благами, а в образе вращающейся денежной массы эфемерными, по сути, «рыночными оценками» этих благ, торговля номинальной стоимостью. В процессе торга мнимой стоимостью, разумеется, формируется цена этой «стоимости» в виде процентных ставок, образующих банковскую прибыль мнимой «стоимости» (номинально-стоимостную маржу) на разнице цен кредитов и депозитов. Если номинальная стоимость депозитов еще может иметь под собой реальное материально-стоимостное обеспечение, то банковский процент таит в себе псевдостоимую фикцию при выдаче кредитов, учитывая, что выданный кредит пойдет дальше по депозитно-кредитной цепи банковской системы. Тогда кредитно-эмиссионное самовозрастание номинальной псевдостоимости приобретает определенную прогрессию. Вот откуда растут ноги фиктивного капитала: на торговле воображаемой стоимостью, что дает спекулятивный прирост воображаемой стоимости. То есть фиктивный капитал (иллюзорная стоимость) самовозрастает в процессе купли-продажи номинальной стоимости. Теоретически такое явление имеет обратный процесс при условии стоимостной адекватности денег и своевременного погашения задолженности по кредитам, но на фоне банкротств и наличия материально необеспеченной денежной массы, как правило, это нереально. Наконец, каков же рынок денег без рыночного равновесия спроса и предложения на них, где речь идет о спросе на мнимую «стоимость» и предложение мнимой «стоимости». – Не абсурд ли? Именно на таком абсурде построены неокейнсианская макроэкономическая модель IS-LM и монетарная политика вертолетно-эмиссионного удовлетворения потребительского спроса на деньги (правда, без претензий к монетарному правилу денежной эмиссии), гибрид которых составляет содержание современного макроэкономического мейнстрима. Если к кредитной эмиссии номинальной стоимости в банковском секторе добавить ничем не ограниченный разгул спекулятивного накопления номинальной стоимости на фондовых рынках вследствие стоимостной переоценки дутых активов, то экономика получит стихию мультипликативного самовозрастания фиктивного капитала. – Этакий псевдофинансовый паразит, истощающий трудозатратную сущность товаропроизводящей экономики, приводящий к «пересыханию» трудозатратных (живых – овеществленных) потоков в рыночной экономике, в конце концов, – к экономической «дистрофии». Современная деиндустриализация западных стран тому подтверждение. Это серьезная проблема, которую следует преодолеть, устранив недостатки экономической науки и разработав правильную макроэкономическую стратегию развития.

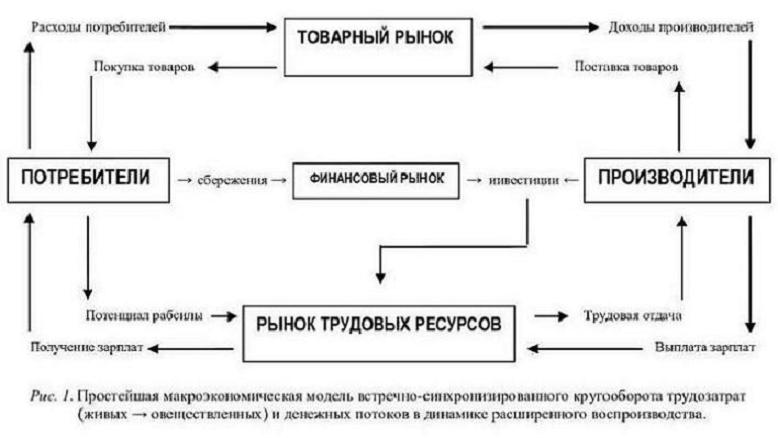

Макроэкономическая модель встречно-синхронизированного кругооборота трудозатрат и денежных потоков. Для лучшего понимания экономических процессов и преодоления указанных проблем предлагаем макроэкономическую модель кругооборота трудозатрат (живых – овеществленных) и потока денег в рыночной экономике.

Согласно предложенной макроэкономической модели функционирование экономики базируется на встречно-синхронизированном кругообороте трудозатрат (живых → овеществленных) и денег между производителями и потребителями при посредничестве товарного рынка и рынка трудовых ресурсов, а также инвестиционной функции финансового рынка в условиях расширенного воспроизводства. Здесь следует отметить...

1. «Производители» и «Потребители» – субъекты экономической деятельности. Производители представляют собой одновременно и потребителей. То есть предприниматели и рабочие являются производителями и потребителями материальных благ, правда, в разном статусе участвуют в производстве и пользуются плодами их совместного труда. Ими же формируются инвестиционные вливания в экономику... двумя основными путями: а) непосредственная реинвестиция части прибавочной стоимости в собственное производство предпринимателями: б) при посредничестве финансового рынка с доходов предпринимателей и сбережений граждан в виде денежных вложений в депозиты, акции, облигации.

2. «Товарный рынок» и «Рынок трудовых ресурсов» представляют собой обменные товарно-денежные каналы кругооборота труда: живого – овеществленного. Живой труд на «Рынке трудовых ресурсов» потенциально представлен специфическим «товаром» рабочая сила; овеществленный труд на «Товарном рынке» представляет изготовленный живым трудом продукт в качестве товара. Стоимость как товаров (в цене), так и стоимость рабочей силы (в зарплате) формируется одним и тем же законом стоимости рыночной экономики, с той разницей, что стоимость товаров формируется путем перелива инвестиционного капитала в производстве к средней норме прибыли от их реализации – m/c+v; стоимость рабочей силы формируется путем ее свободной миграции в поисках лучшей зарплаты к средней норме прибавочной стоимости от ее эксплуатации при найме – m/v. Или проще: стоимость товарной продукции балансируется средней нормой прибыли в процессе торга вокруг ее трудозатратной емкости; стоимость рабочей силы балансируется средней нормой прибавочной стоимости в процессе торга вокруг ее трудового потенциала. То есть весь круговорот труда (живого – овеществленного) в макроэкономической модели продиктован законом стоимости свободнорыночной экономики, а именно его фундаментальным требованием равновеликой стоимостной отдачи от равновеликих трудозатрат, которую реализуют деньги, приводя в движение трудозатраты живые – овеществленные.

3. «Финансовый рынок» в виде банковской системы и фондового рынка есть рыночный канал перелива инвестиционных ресурсов от потребителей к производителям. В данном случае «Производители», по сути, выполняют транзитную функцию перенаправления инвестиционных потоков на «Рынок трудовых ресурсов» для мобилизации рабочей силы в целях создания материальных и кадровых предпосылок расширенного воспроизводства. В этом ряду «Рынок трудовых ресурсов» больше, чем биржа труда, а «Финансовый рынок» по своей глубинной сути выполняет функцию перелива трудовых ресурсов в экономике, вслед за инвестициями, к формированию в сфере производства средней нормы прибыли, соответственно, оптимального ценообразования – эквивалентного обмена результатами труда согласно закону стоимости.

Рассмотрим три варианта макроэкономической модели кругооборота трудозатрат и денег на разных стадиях развития при отсутствии какого-либо вмешательства государства в экономику.

Идеальный вариант модели – модель функционировании мелкотоварного производства на начальных стадиях его развития, где доминировала Марксова формула рыночного товарно-денежного кругооборота Т–Д–Т. При статичной денежной системе (золотом стандарте) и отсутствии финансового рынка и рынка трудовых ресурсов как таковых, встречное движение трудозатрат (живых – овеществленных) и денег было полностью синхронизировано, поэтому никаких угроз сбоя такой системы не существовало. Вмешательство государства излишне в такой ситуации.

С появлением некоторого ускорения темпов экономического роста при перерастании мелкотоварного производства в капиталистическое появляется потребность в ссудных средствах (предпосылка возникновения финансового рынка) и найме рабочей силы (предпосылка возникновения рынка трудовых ресурсов) для нужд расширенного воспроизводства, вследствие чего на общем фоне роста объемов и ускорения товарно-денежного обращения могли возникать первые малозаметные тенденции отставания платежеспособного спроса от товарного предложения. При наличии статичной денежной системы (золотого стандарта), встречное движение трудозатрат (живых – овеществленных) и денег начинает входить в определенный диссонанс: намечается некоторое отставание скорости движения денежных потоков от движения живых – овеществленных трудозатрат, возникает угроза затоваривания рынков.

А вот при бурных темпах экономического роста на индустриальной стадии развития капиталистического производства, движимого Марксовой формулой рыночного товарно-денежного кругооборота Д–Т–Д', при наличии статичной денежной системы (золотого стандарта) и развитого финансового рынка плюс рынка трудовых ресурсов, в полную силу (вне вмешательства государства) начинают проявлять себя три острейших макроэкономических проблемы:

1. Денежно-стоимостный дисбаланс – кризис денежной ликвидности;

2. Экономический кризис – циклический кризис товарного перепроизводства;

3. Финансовый кризис – кризис «перепроизводства» фиктивного капитала.

Именно такую финансово-экономическую катастрофу – одновременное стечение трех вышеназванных обстоятельств – мир испытал во времена Великой депрессии 1929-33 гг., что почти полностью тогда «заклинило» механизм кругооборота трудозатрат и денег в экономике. Прибегнем к анализу указанных проблем, полагаясь на представленную макроэкономическую модель, дабы определить, где и как должно вмешаться государство для предотвращения этих кризисных явлений.

Проблема денежно-стоимостного паритета. С вопросом строения денежной системы будет более или менее понятно, если деньги воспринимать не как "специфический товар" ("богатство" по Фридману) или "долговые расписки", а как номинально-стоимостный эквивалент затраченных (овеществленных в товарной продукции) трудозатрат на денежных носителях. Закон денежно-стоимостной эквивалентности диктует требование: сколько в экономике реальной стоимости материализованных трудозатрат – столько же должно быть номинальной стоимости на денежных носителях. – Для обеспечения бесперебойного встречно-синхронизированного кругооборота трудозатрат и денег в рыночных условиях. Следовательно, стабильность финансово-экономической системы требует уравнения: денежная масса = стоимостная масса.

Первое, что мы заметим, наблюдая за самотечными тенденциями развития в индустриальную эпоху, это то, что на фоне стремительного экономического роста имеющаяся денежная масса (в фиксированном количестве денежных знаков) начинает постепенно отставать от темпов прироста стоимостной массы, денежная единица теряет стоимостную адекватность (дорожает), нарушается эквивалентный товарообмен, раскрутка дефляционной спирали притормаживает товарно-денежное обращение, наступает кризис ликвидности, расширенное воспроизводство замедляется. Такова закономерная логика нарастания денежно-стоимостной дисгармонии на индустриальной стадии экономического развития – следствие опережающего прироста стоимостной массы по отношению к имеющейся денежной массе. С этого момента возникает потребность в системной коррекции стоимостного номинала денежной единицы согласно приросту реальной стоимости путем дополнительной на определенный процент эмиссии. И здесь без государства, без его печатного станка никак не обойтись.

Практически соблюдать денежно-стоимостный баланс довольно не сложно. Для начала любое количество эмитированных купюр удовлетворит экономику при сбалансированном (бездефицитном) госбюджете. Да, именно любое количество денежных носителей для старта достаточно иметь в экономике, или же вбросить в нее (достаточно, однако, большое, чтобы избежать необходимости деления минимальной денежной единицы: копейки, цента, пфеннинга...). Имеющаяся в экономике трудозатратно-стоимостная масса сама определит стоимостный «вес» денежной единицы, то есть отформатирует денежную систему. Надо только выдержать паузу... И денежно-стоимостный паритет установится сам собою. На денежном носителе (бумажном, по большей части), условно говоря, «проявится» знак его номинальной цены, адекватной к определенной частице реально существующей в экономике стоимости. В своей же сумме денежная масса войдет в соответствие с совокупной массой стоимости. И не надо заморачиваться ни с подсчетами количества товаров, ни их ценами, ни скоростью обращения. Экономика, вернее, имеющаяся в ней стоимостная масса это сделает сама, то есть создаст денежную систему, установив масштаб цен. А дальше остается эмитировать денежную массу в дозах, которая бы соответствовала темпам экономического роста – приросту реального ВВП – во избежание разрушительных дефляционных или инфляционных процессов. Следовательно, надлежит придерживаться нулевой инфляции/дефляции, то есть ориентироваться на стабильность покупательной способности денежной единицы. Монетарное правило монетаризма хорошо всем известно. Главное, чтобы стоимостная адекватность денег обеспечивала макроэкономический баланс трудозатрат, стоимости и денег в экономике.

ДЕНЕЖНАЯ МАССА = МАССА СТОИМОСТИ = МАССА ТРУДОЗАТРАТ

Поддержка денежно-стоимостного в экономике паритета – стоимостной адекватности денег, однако, не гарантирует макроэкономической стабильности в условиях расширенного воспроизводства. Гипотетически представим, что государство блестяще справляется с проблемой денежного обращения: денежной эмиссией, уравновешивая номинальную стоимость денег с реальной в экономике массой стоимости, стабильно поддерживает стоимостную адекватность денег в динамике экономического роста. Казалось бы, проблем с товарно-денежным оборотом и экономическим ростом быть не должно. Однако, несмотря на стабильность денежной системы, с определенной периодичностью по нарастающей экономика начинает впадать в циклические кризисы не то товарного перепроизводства, не то «перепроизводства» финансового капитала. Это разные кризисные явления, и их следует рассмотреть отдельно.

Циклический кризис товарного перепроизводства. Наблюдая за самотеком экономического развития (при стабильной денежной системе), мы заметим определенную периодичность замедления товарно-денежного оборота ввиду растущей затоваренности рынка: реализация товаров отстает от растущих объемов их производства на фоне снижения платежеспособного спроса. Проявляется некая мини-цикличность экономического развития. Почему это происходит?

Циклические кризисы товарного перепроизводства (при нормальной финансовой системе, удерживающей денежно-стоимостный паритет) являются закономерным следствием перенакопления капитала, ведущего к отставанию платежеспособного спроса от совокупного предложения на величину накопления как объема рекапитализированной части прибавочной стоимости (прибыли) плюс денежных вложений граждан в ценные бумаги, предназначенных для расширенного воспроизводства. В итоге спрос на потребительские товары сокращается на величину суммарных инвестиций: инвестированная часть денежных средств изымается из текущего товарообменного цикла, направляясь (в широком макроэкономическом смысле) на рынок трудовых ресурсов (Рис.1). Да, инвестированная в производство денежная масса, в конечном итоге, создаст платежеспособный на товарном рынке спрос, но на этапе следующего цикла. Однако следующий производственный цикл будет продуцировать свое реинвестиционное накопление капитала. И так из цикла в цикл... Так что кризис товарного перепроизводства вполне нормальное явление, признак как раз здорового развития экономики. Ведь он свидетельствует, что с расширенным воспроизводством все в порядке. Фактор инвестиционного изъятия денег из товарно-денежного обращения не учитывает кейнсианская модель рыночного равновесия «AD-AS». Неокейнсианская модель «IS-LM» учитывает этот фактор, но она не учитывает задержку движения реинвестированной денежной массы в цикле товарно-денежного кругооборота. Отсюда непонимание истинных истоков циклической сущности кризисов товарного перепроизводства и никчемные попытки бороться с ними, которые только наносят вред.

Не будь банковского кредитования экономики, кризисы перепроизводства проявлялись бы куда чаще, но менее отчетливо, таким образом формируя мини-циклы. – Условно с периодичностью, допустим, в один год (учитывая определенную сезонность производства). К чему приводит кредитная политика?

Кредит – как инвестиционный, так и потребительский – вносит определенные коррективы в такого рода мини-циклический процесс экономического развития. А именно: компенсирует инвестиционную денежную массу на этапе текущего мини-цикла, тем самым уравновешивая спрос-предложение и откладывая мини-кризис – временно, до следующего мини-цикла. А там кредитный процесс возобновляется. И так из мини-цикла в мини-цикл... Покуда норма чистой (после отчисления банковского процента) предпринимательской прибыли в производственной сфере не упадет, условно, до «нуля». К «нулю» соответственно упадет и многократно перекредитованный потребительский спрос. В таком случае общая задолженность в экономике уравнивается с совокупными платежеспособными возможностями или даже превосходит их, что полностью блокирует потребительский спрос на рынке, ввергая экономику в мега-кризис. Грубо моделируя, допустим: при условии 100-процентной реинвестиции чистой прибыли, при 10% среднегодовой норме валовой прибыли (по Марксу: p = m/c+v – в числителе прибавочная стоимость) и ежегодной 10% ставке банковского кредита это произойдет через 10 лет. В то же время и многократно перекредитованный потребительский спрос при той же процентной ставке «сжимается», условно, до «нуля» через 10 лет. – Вот вам и циклический мега-кризис перепроизводства (хорошо нам известен) – в сумме 10-кратных мини-кризисов. При этом, что интересно, накопление капитала никуда не девается. Оно лишь перекочевывает из сферы производства в банковскую сферу ежегодно на величину ссудного процента. «Было ваше – стало наше». Собственно, здесь нет ничего страшного, ибо на стадии экономического оживления накопленный в банковской сфере капитал обратно вновь-таки устремится в производственную сферу экономики. Отсюда массовое обновление основного капитала и, соответственно, процесс расширенного воспроизводства пошел дальше... – Беспроблемно, при условии денежно-стоимостного паритета в экономике. Другое дело, избыток денежной массы в обращении. Тогда следует ожидать надувания финансовых пузырей в зоне финансовых активов (денежный агрегат М3, как правило) на фондовых рынках. А это уже признаки "перепроизводства" финансового капитала.

Финансовый кризис «перепроизводства» фиктивного капитала. Казалось бы, достаточно придерживаться адекватной к приросту стоимостной массы денежной эмиссии, как проблема денежного обращения будет снята. В известной степени и на какое-то время это действительно так. Но в дальнейшем, какой бы безупречной ни была монетарная политика в смысле поддержки денежно-стоимостного паритета, на зрелых стадиях капитализма неизбежно возникает другая проблема: денежные потоки вдруг «перестают интересоваться» товаропроизводящим сектором экономики, расширенное воспроизводство замедляется. В чем дело? И здесь мы обращаем внимание на финансовый рынок.

Сам по себе рынок инвестиционных капиталов органически присущ рыночной экономике, он является средством перенаправления денежных потоков из отраслей с низкой нормой прибыли в отрасли с высокой нормой прибыли, таким образом уравновешивая общественное производство на средней норме прибыли (как равновеликом стоимостном вознаграждении за труд), соответственно , – равновесии спроса и предложения, оптимальном ценообразовании. То есть этот рынок выполняет крайне полезную функцию перелива инвестиционных капиталов, следовательно, – трудовых ресурсов в экономике. И чем совершеннее финансовый рынок, тем выше темпы экономического роста. Но особенностью финансового рынка является торговля не реальной стоимостью, как это имеет место на товарном рынке, а торговля номинальной стоимостью. И вот здесь кроется первородный грех такого рынка, что неизбежно рождает так называемую «финансовую экономику».

Однако еще больший грех взращивания фиктивного капитала кроется в органически присущем для бизнеса стремлении к самовозрастанию как средству экономического выживания в рыночных условиях. Обычно накопление капитала происходит двумя путями: а) путем реинвестиции части прибавочной стоимости в производство при экономическом подъеме – концентрация капитала; б) путем поглощения активов обанкротившегося бизнеса во время рецессии – централизация капитала. В конце концов, для предпринимателей не важно, какими средствами и методами наращивать капитализацию собственного бизнеса. Главное – его выживание за счет самовозрастания. Тем же самым инстинктом самовыживания движимы инвесторы (обладатели избыточных денежных ресурсов), которые вовсю стремятся приумножить свой денежный капитал. Вот здесь интересы инвесторов и предпринимателей стыкаются на финансовом рынке: одни стремятся приумножить свои сбережения; другие – нарастить капитализацию собственного бизнеса за счет таких сбережений. Покуда норма прибыли в производственной сфере выше нормы прибыли в финансовом секторе, инвестиционные потоки устремляются на рынок трудовых ресурсов (Рис.1), стимулируя расширенное воспроизводство и реально-стоимостный прирост капитала. Другое дело, когда доходность финансового сектора превосходит доходность реальной экономики. Тогда запускается механизм номинально-стоимостного (фиктивного) самовозрастания капитала, особенно на фоне непомерного роста материально необеспеченной денежной массы.

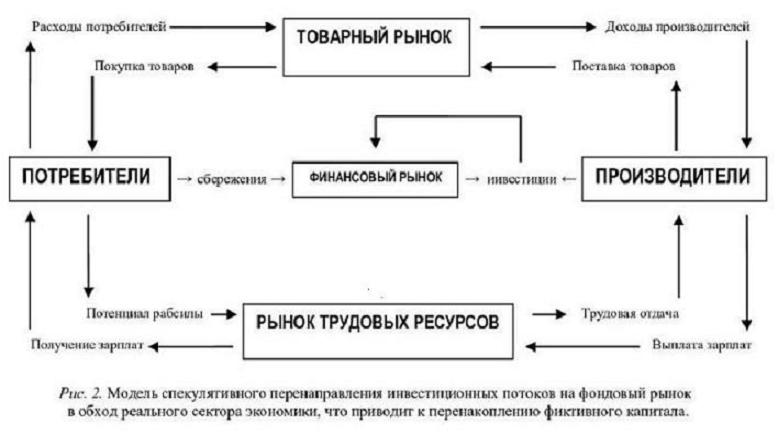

Что же происходит с торговлей номинальной стоимостью на финансовом рынке? Поскольку торги ведутся вокруг номинальной стоимости денежных депозитов-кредитов в банковском секторе и номинальной стоимости ценных бумаг на фондовых биржах, то, соответственно, посредниками (банками – в первом случае; дилерскими и брокерскими компаниями – во втором) снимается такая же номинальная прибыль (маржа), которая, по большей части, снова пускается в обращение на том же финансовом рынке, приумножая тем самым самовозрастание номинальной стоимости. Однако главные вливания в ценные бумаги осуществляют собственники избыточных капиталов – инвесторы. Особенно в условиях избыточной денежной массы и наличия дешевого кредитования. При этом если в банковском секторе самовозрастание номинальной стоимости еще как-то ограничено нормами обязательного банковского резервирования и учетной ставкой центробанков, то на фондовом рынке спекулятивное накопление номинальной стоимости крупных компаний без каких-либо ограничений. В последнем случае фиктивное накопление капитала стимулировано ожиданиями инвесторов на мнимые сверхдоходы от приобретенных ценных бумаг плюс спекулятивная игра на росте курса акций. Поскольку надежды на прибыльность, как правило, безграничны – соответственно безгранична стоимостная переоценка дутых активов. Свою лепту в «перепроизводство» фиктивного капитала вносит избыток денежной массы в обращении, ибо под прессом инфляционных ожиданий инвесторы ломятся вкладывать деньги в ценные бумаги не столько ради прибыли, как в целях сбережения своих денег. В итоге растущие инвестиционные потоки через фондовый рынок замыкаются на «финансировании» самого собственно фондового рынка, учитывая его растущую доходность или возможность сбережения денежных накоплений, в обход реального сектора экономики (Рис.2). То есть денежные потоки наращивают фиктивную стоимость активов бизнес-субъектов фондового рынка, минуя рынок трудовых ресурсов. В то же время, фиктивно растущая капитализация бизнеса побуждает его к «реинвестиционно»-спекулятивным играм на фондовом рынке в целях приумножения своих прибылей – круг замыкается. Тем самым раздувается пузырь «финансовой экономики», которая начинает жить собственной жизнью, отвлекая финансовые ресурсы от товаропроизводящей экономики.

Таким образом, финансовые спекуляции, особенно на фоне безудержного наращивания материально необеспеченной денежной массы, неизбежно рождают т.н. «финансовую экономику»: приумножение капитала не в сфере товарного производства, а за счет операций на фондовых рынках. Как следствие – невероятный рост фиктивного капитала: паразит, обескровливающий реальный сектор экономики. «Согласно образной оценке профессора Гарвардского университета Н. Фергюсона, «планета Земля выглядит карликом на фоне планеты «Финансы», к тому же последняя куда быстрее оборачивается вокруг своей оси». При этом финансовая экономика порождает прямо противоположные физической (товаропроизводящей) экономике процессы, ибо она не только вооружена самыми современными информационно-коммуникационными системами, но и по нарастающей демонстрирует свою экономическую властную сущность. Цивилизационная необратимость процессов, находящих свое подтверждение в базовых сегментах «финансовой экономики», является своеобразной доминантой, концом «себестоимой экономики». Последняя все больше исполняет роль «подсобного работника». Так, сегодня мировой ВВП, основу которого составляет вновь созданная стоимость, достигает 70 трлн. дол. США. В то же время в финансовой сфере происходит беспрецедентная мультипликация долговых ценных бумаг, деривативов и производных финансовых инструментов, совокупность которых и представляет современную финансовую экономику. В настоящее время стоимостное измерение финансовой экономики можно оценить астрономической суммой, составляющей около 1 квадриллиона долларов США. Таким образом, финансовая экономика на порядок превышает объемы «физической» экономики».

Государственные меры предотвращения негативных явлений в экономике. Итак, нами определены три основные проблемы, эндогенно возникающие в ходе экономического развития на индустриальной стадии капитализма:

1) проблема денежно-стоимостного паритета в экономике;

2) проблема циклических кризисов товарного перепроизводства;

3) проблема «перепроизводства» фиктивного капитала.

С двумя первыми проблемами более или менее понятно. В замкнутой экономической системе при сбалансированном госбюджете проблема денежно-стоимостного паритета решается за счет систематической на определенный процент денежной эмиссии, отвечающей темпам экономического роста – прироста реального ВВП, применяется уже упомянутое «монетарное правило» монетаризма. Следовательно, эмитенту и регулятору в лице ЦБ следует придерживаться нулевой инфляции/дефляции, ориентируясь на стабильность денежной единицы по ее покупательной способности. Здесь ничего нового нет.

Проблема циклических кризисов товарного перепроизводства в замкнутой экономической системе не имеет вариантов решения (исключением может быть агрессивная экспортная политика в условиях открытой экономики). Однако предотвратить слишком резкие циклические колебания можно за счет осведомленности и прогнозируемости. Бизнес должен ясно понимать природу цикличности: что за чем, когда и как, в какой последовательности. Для этого государственным органам и ЦБ нужно стабилизировать регуляторные нормативы макроэкономической политики, а именно: отказавшись от губительной практики госзаимствований и чрезмерной денежной эмиссии при сбалансированном госбюджете, перестать «играться» с процентными ставками, нормами банковского резервирования, ставками налогообложения и т.п., зафиксировав их на оптимальном уровне. Тогда экономический цикл сам собою будет «выправляться» в более или менее линейный рост.

А вот проблема «перепроизводства» фиктивного капитала требует радикального вмешательства со стороны государства, и эта проблема имеет два пути преодоления: методами монетарной и фискальной политики.

Монетарная политика предотвращения фиктивного накопления капитала должна, прежде всего, поддерживать денежно-стоимостный паритет в экономике, так как избыточная денежная масса в обращении сама по себе уже является предпосылкой накопления фиктивных капиталов. Однако «монетарное правило» денежной эмиссии еще не гарантирует бескризисную тенденцию развития финансового сектора. К примеру, в США спекулятивный бум на фондовых рынках, приведший к Великой депрессии, возник в условиях золотого стандарта, относительно умеренной процентной ставки (5-6% в начальный момент кризиса) и достаточно умеренной денежной эмиссии, учитывая темпы экономического роста в то время (с 1921 г. по 1929 г. ФРС увеличила денежное предложение на 60%). Но там была иная проблема, приведшая к финансовой катастрофе: «К октябрю 1929 г. 40% всех акций покупалось в кредит. Ссуды из внебанковских источников подскочили с 1 млрд. до 6,6 млрд. долларов». Общая стоимость ценных бумаг на тот момент составила $87 миллиардов. И это при том, что денежная база в 1929-30 гг. составляла 6-7 млрд. долл., а денежная масса упала с 27 до 20 млрд. долларов. И все же, наибольший риск кризисных потрясений несет спекулятивное накопление фиктивно-номинальной стоимости на фоне чрезмерной кредитно-денежной эмиссии, т.е. в условиях непомерного наращивания стоимостно-обесцененной денежной массы. Тогда это прямой путь к финансово-экономическому кризису образца 2008 года. Поэтому монетарная политика является существенным, но не стопроцентным предохранителем фиктивного самовозрастания капитала и финансовых кризисов его «перепроизводства». Как бы там ни было, «монетарное правило» денежной эмиссии и денежно-стоимостный паритет должны быть соблюдены при любых обстоятельствах. В условиях глобализации это возможно только в единой валютной зоне или хотя бы при наличии скоординированной монетарной политики.

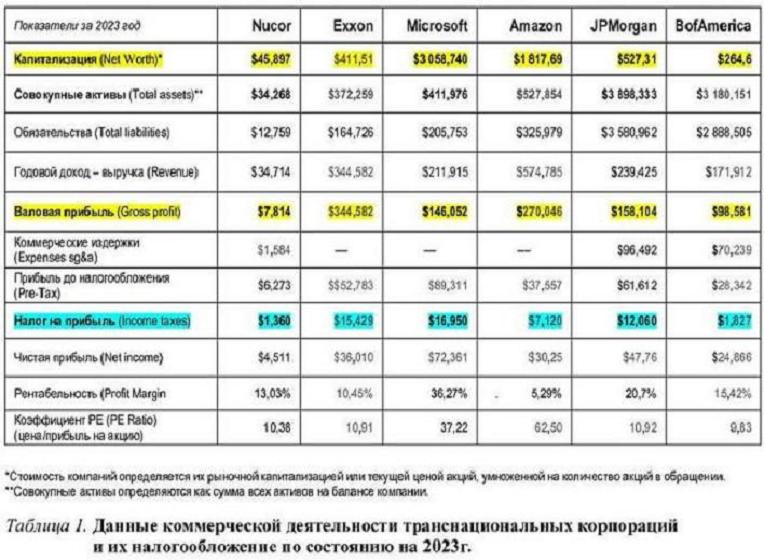

Фискальная политика – ей предстоит сыграть решающую роль в борьбе с «перепроизводством» фиктивного капитала и расстройством мировых финансов. Для начала рассмотрим состояние налогообложения крупнейших транснациональных компаний в США на основе статистических данных ведущей исследовательской платформы «Macrotrends», в частности: металлургической "Nucor", энергетической "Exxon", двух высокотехнологичных – "Microsoft" и "Amazon", а также двух крупнейших банков – "JPMorgan" и "Bank of America" (Табл.1). Данные в млрд. дол. США.

Обратим внимание на размеры налоговых отчислений указанных компаний на фоне базовых показателей их капитализации, совокупных активов, годового дохода (выручки) и валовой прибыли. – Впечатляющая несоизмеримость налогообложения к бизнес-параметрам по каждой компании, сплошные вопросы к базе налогообложения: как формируется валовая прибыль, подлежащая налогообложению, что такое «коммерческие и административные расходы» (expenses sg&a), астрономические суммы которых превышают ВВП многих стран мира и которые вне зоны налогообложения. Вопросов не счесть. Порочность такой системы очевидна. Следует напомнить: «США отказались от прогрессивной шкалы налогообложения прибыли... С 2018 года установлена фиксированная ставка корпоративного налога на прибыль на уровне 21%». Однако, судя по данным «Macrotrends», налоги к прибыли имеют весьма условное отношение. Возможности уклонения от налогообложения – безграничны. Ныне для СЩА эта проблема очень актуальна.

Таким образом, состояние налогообложения крупного бизнеса требует коренного пересмотра налоговой системы, неспособной справиться со своей функцией, особенно на фоне масштабной офшоризации. «По данным ОЭСР, ежегодно мир из-за оффшоров теряет примерно 20 трлн. долларов США». Поэтому в условиях глобализации фискальная политика на национальных уровнях должна быть унифицирована, хотя бы для того, чтобы предотвращать нежелательный переток капиталов в оффшорные зоны, что подрывает стабильность мировых финансов. В этом контексте налогообложение монополистического бизнеса, особенно транснационального, крайне проблематично, учитывая огромные возможности последних минимизировать налоговые отчисления или даже избегать их. В дополнение, – возможность максимизации фальшивых «издержек производства» за счет накручивания трансфертного ценообразования и прочих ухищрений для формальной минимизации прибылей, на которые начисляются налоги. Наконец, спекулятивный паразитизм «финансовой экономики», угнетающий реальный сектор экономики как основную базу налогообложения. Отсюда недобор налоговых поступлений, хронические дефициты госбюджетов, растущие заимствования и госдолг, прогрессирующая кредитно-денежная эмиссия... А в итоге – вышедшее на международный уровень расстройство финансов.

Фискальная политика имеет возможность внести свой вклад в оздоровление мировых финансов, перекрыв лазейки неуплаты налогов, покончив с паразитизмом «финансовой экономики». Учитывая беспомощность фискальных институтов в современных условиях, следует, по нашему мнению, прибегнуть к кардинальному реформированию налоговой системы, а именно: отказаться от практики налогообложения предпринимательской прибыли (правды там не найти), перейдя к практике налогообложения рыночной стоимости – капитализации – крупного бизнеса. Суть идеи следующая...

Налоговая система должна:

а) не загонять бизнес в тень, а выводить его на «чистую воду»;

б) стимулировать экономический рост, а не тормозить его.

Поэтому целесообразно применить трехуровневую систему налогообложения.

1. Умеренно-минимальная ставка подоходного налога для всех без исключения, «десятина», условно говоря, независимо от социального статуса налогоплательщиков: чем ниже ставка налога – тем доступнее его сбор.

2. Прогрессивный налог на роскошь, у кого она есть, независимо от социального или правового статуса ее обладателей (предотвратит переоформление таковой на подставных лиц как физических, так и юридических).

3. Плоская шкала налогообложения крупного бизнеса, но не предпринимательской прибыли, которую очень легко скрыть, а налог на... капитал, его рыночную стоимость – капитализацию. И вот это самое интересное.

Речь идет о налогообложении биржевой стоимости – рыночной капитализации – компаний на основе котировок акций, свободно обращающихся на открытом рынке. Очень простой, прозрачный, незатратный, беспристрастный и неподкупный способ налогообложения: нужен один-единственный сервер интернет-сети фондового рынка для автоматической генерации размера налоговых отчислений на основе текущего курса акций. Для этого, однако, потребуется унификация как бизнеса в части формирования его биржевой стоимости, так и рынка ценных бумаг, а именно:

1. Единый рынок ценных бумаг – фондовая биржа – с единственным для всего акционерного капитала алгоритмом формирования его рыночной стоимости.

2. Вытеснение всего крупного бизнеса, включая банковский, в зону акционирования – на фондовый рынок – повышенной ставкой налогообложения.

Что это значит, что решает?

Три важнейших момента налогообложения капитализации компаний.

Во-первых, моментально «сдуется» фиктивный капитал: лопнут финансовые пузыри и рушатся финансовые пирамиды, под которыми нет реальных активов, – произойдет очищение экономики от бизнес-фальши. Рыночная капитализация бизнеса сравнится с реальной его стоимостью, а доходность в финансовом секторе резко упадет, что положит конец спекулятивным играм на фондовом рынке.

Во-вторых, произойдет толчок к демонополизации бизнеса. В интересах корпораций станет желательным как можно скорее избавиться от сомнительных активов, не приносящих реальной прибыли. Кстати, почему бы налог на капитализацию (рыночную стоимость) не дополнить налогом на активы (балансовую стоимость)? Это лишь ускорило бы демонополизацию и усилило конкурентную среду бизнес-деятельности.

В-третьих, ликвидация налога на прибыль и существенный рост доходности в реальном секторе экономики стимулирует инвестиционные вливания капитала в техническую модернизацию товаропроизводящих мощностей реальной экономики для повышения производительности труда и, соответственно, сокращения издержек производства в целях повышения прибыльности бизнеса.

В последнем случае не стоит отчаиваться сторонникам социальной справедливости. Поскольку сверхприбыли сразу повысят курс акций и приведут к пропорциональному повышению налоговых отчислений. Кроме того, инвестиции в модернизацию производства потянут за собой появление новых подразделений в структуре реальной экономики (научных и конструкторских, добывающих и обрабатывающих, сервисных и т.д.), что создаст дополнительные рабочие места. В конце концов, перераспределение прибавочной стоимости в пользу реинвестиций в производство сократит в ней долю предпринимательского дохода. Тем более, что прогрессивный налог на роскошь будет побуждать предпринимателей к ограничению своих аппетитов. Все это должно унять пролетарские страсти вокруг извечного вопроса социальной справедливости.

Для успешной реализации данного налогового проекта понадобятся равные, без каких-либо преференций со стороны государства, условия для бизнеса и полная экономическая свобода – беспрепятственное перемещение инвестиционного капитала в сфере товарного производства (до средней нормы прибыли в масштабах экономики) ради адекватного формирования рыночного ценообразования активов – капитализации .

Полную успешность налоговой реформы даст применение его трехуровневой системы в комплексе. Если налог на капитализацию (пункт 3), уничтожая фиктивный капитал, будет стимулировать производительное накопление капитала = расширенное воспроизводство, то прогрессивный налог на имущественные излишества (пункт 2), при условии декларирования доходов-расходов, будет принуждать к добросовестной отчетности полученных доходов, что дисциплинирует уплату умеренного подоходного налога (пункт 1), без особого труда малоэффективного, а иногда и коррупционного контроля фискальных служб. Следовательно, недобросовестный бизнес и коррупционное чиновничество будут взяты в «доходно-расходные клещи» налоговой системы.

Трехъярусная система налогообложения решает, таким образом, ряд проблем экономического, финансового, социального порядка:

1. Стимулирует экономический рост, а не тормозит его;

2. Выводит бизнес из тени, заставляя добросовестно наполнять бюджет;

3. Уничтожая фиктивный капитал, оздоравливает финансовую систему;

4. Противодействует злоупотреблениям бизнеса и коррупции госчиновничества.

Несмотря на то, что фискальная политика национальная, в условиях глобализации она должна быть стандартизирована и унифицирована на межгосударственном уровне для преодоления губительного явления офшоризации. Дабы, во-первых, выровняв условия налогообложения, исключить возможность уклонения от налогов и стоимостных перекосов в формировании рыночной стоимости (капитализации) транснациональных компаний на мировом фондовом рынке. Во-вторых, лишить смысла межнационального перетока коррупционных капиталов в поисках более выгодных условий сокрытия денежных средств и приобретения объектов недвижимости. Согласованное на международном уровне налогообложение рыночной капитализации крупного бизнеса в основе уничтожит фиктивно-спекулятивный капитал и станет надежным предохранителем роста финансовых пузырей и пирамид, что стабилизирует глобальную финансовую систему.

Таким образом, преодолевать раковую опухоль «финансовой экономики» надлежит принятием комплекса монетарных и фискальных мер: а) стоимостной оптимизацией денег лишить экономику балласта материально необеспеченной денежной массы; б) налогообложением капитализации крупного бизнеса уничтожить фиктивную составляющую его рыночной стоимости.

Если монетарный инструментарий стоимостной оптимизации денежной массы в обращении для противодействия фиктивному перенакоплению капитала требует поиска и внедрения качественно нового стандарта стоимостно-адекватной денежной единицы (тема отдельного рассмотрения), то реализовать на практике фискальную программу реформирования надлежит поэтапно, начиная с минимальных ставок налога на капитализацию. Унифицировав фондовый рынок с его ценными бумагами (до единого стандарта акций) и вытеснив в зону акционирования весь крупный бизнес (заранее определив минимальный порог уставного капитала или оборота капитала, от которого он облагается налогом), достаточно ввести 1% налогообложения капитализации бизнеса, чтобы обвалить фиктивную стоимость дутых активов крупных компаний, банков, фондов и т.д. Ибо в таком случае, например, корпорации «Amazon» пришлось бы (согласно данным табл.1) уплатить около 18 млрд. долларов, а Microsoft – 30 млрд. долларов налога. Можно только представить обвал фиктивной капитализации компаний до реальной их стоимости на фондовом рынке. Одновременно «сдуются» заоблачные активы JPMorgan, Bank of America и других банков, возможно даже без необходимости обложения их активов. Вдобавок к этому произойдет отлучение банков от спекулятивных игр на фондовых биржах. Одна лишь программа налоговой реформы и подготовительная к ней информационная кампания положит начало обесцениванию фиктивного капитала «финансовой экономики», стимулируя одновременно финансовые вливания в товаропроизводящую экономику.

Да, при любых обстоятельствах, даже максимально щадящих, налоговая реформа повлечет за собой определенный финансовый шок в экономике. Однако следует помнить шок финансового кризиса 2008 г. Тогда «Соединенные Штаты, вместо устранения структурных проблем в финансовой системе, просто забросали проблему деньгами, поддержав ведущие мировые финансовые компании». При этом «общая стоимость государственных гарантий и спасательных операций достигла 12 трлн. долларов, что составило около 80% ВВП США». Но даже при такой цене спасения обанкротившегося бизнеса (за счет, кстати, налогоплательщиков и инфляционного налога на потребителей в русле эмиссионной политики «количественного смягчения – QE») мировая финансовая система понесла потери в сумме 800 млрд. долларов. Учитывая накопление нерешенных проблем растущей задолженности (как государственной, так и корпоративной) и очередного «надувания» финансовых пузырей на фондовых биржах, кризис 2008-го не последний и, возможно, не самый большой, тем более, что антикризисные меры эмиссионного «заливания» экономики деньгами лишь усугубляют предпосылки новых финансовых катаклизмов.

Наконец, главный аргумент в пользу налоговой реформы: на кону стоит преодоление губительных тенденций деиндустриализации, которая очень ярко себя проявляет в контексте далеко не адекватной до дутого ВВП западных стран военно-технической помощи Украине в противодействии российской агрессии. Речь идет о реанимации промышленного производства западной «постиндустрии» (надо же такое придумать, а тем более сотворить). Обложение рыночной капитализации крупного бизнеса на фоне стабильной денежной единицы (преодоление губительного влияния инфляционных ожиданий на перенакопление фиктивного капитала) неизбежно усмирит на фондовом рынке спекулятивную лихорадку и перенаправит инвестиционные потоки в реальный сектор экономики. Следовательно, наднациональная монетарная политика должна проводиться в комплексе с координированной на межнациональном уровне политикой налоговой, что усилит финансовое оздоровление мировой экономики и стимулирует ее рост.

Выводы. Итак, определены три основные проблемы рыночной экономики, произвольно возникающие в процессе ее самотекущего развития, две из которых – эндогенное нарушение денежно-стоимостного паритета и почти столь же эндогенное самовозрастание фиктивного капитала – требуют вмешательства государства для их преодоления средствами монетарной и фискальной политики. Экономический рост стран мировой демократии и их консолидация перед лицом агрессивных вылазок современного авторитаризма требует согласованного реформирования финансовой системы для оздоровления товаропроизводящего сегмента экономики. Прежде всего, следует, покончив с разгулом кредитно-денежной эмиссии, в зародыше упредить мультипликацию фиктивного капитала. Реформирование денежной системы должно привести совокупную денежную массу в соответствие с общей массой стоимости реальных активов, стабилизируя тем самым финансы. Реформированием налоговой системы предстоит окончательно покончить с паразитизмом «финансовой экономики», предоставив возможность возрождения материальному сектору экономики. Следовательно, – снять препятствия дальнейшего экономического развития.

Объединяющая платформа консолидации стран мировой демократии в контексте их противостояния мировому авторитаризму предполагает:

1. Единую валютную зону – стабилизирующую монетарную политику;

2. Унифицированную налоговую систему – стимулирующую фискальную политику.

Макроэкономическая координация монетарной и фискальной политики странами демократического содружества на единой экономической платформе должна усилить их экономическую и военную мощь перед лицом неоавторитарного реванша, что, безусловно, пойдет на пользу нашей стране как форпосту противодействия российской агрессии.

1. Лук’янов В. Фінансова економіка як цивілізаційний феномен. Україна фінансова. URL: https://ufin.com.ua/analit_mat/gkr/190.htm

2. Галин В. Тупик либерализма. Как начинаются войны. Loveread. URL: http://loveread.ec/contents.php?id=53059

3. Смирнов А. (2008). Ф.Д. Рузвельт: Новый курс и борьба с Великой депрессией. Институт проблем предпринимательства. URL: https://www.ippnou.ru/print/004039/

4. Галин В. Последняя цивилизация. Политэкономия XXI века. Loveread. URL: http://loveread.ec/contents.php?id=53058

5. Macrotrends. (2024). URL: https://www.macrotrends.net/

6. Податкова система США. Податок на прибуток підприємств. Finance Business Service. URL: https://fbs-tax.com/uk/tax-planning/usa/us-tax-system/

7. Тарасовський Ю. (2024). Джо Байден запропонує податок для мільярдерів на тлі президентської кампанії – FT. Forbes Ukraine. URL: https://forbes.ua/news/dzho-bayden-zaproponue-podatok-dlya-milyarderiv-na-tli-prezidentskoi-kampanii-07032024-19707

8. Шокрута В. (2018). Глобальна деофшоризація та її вплив на ЗЕД. Юридична Газета. URL: https://yur-gazeta.com/publications/practice/inshe/globalna-deofshorizaciya-ta-yiyi-vpliv-na-zed.html/

9. Матяш А. (2020). Феномен бизнеса в США: корпорации не платят налоги. 4B. URL: https://4b.ua/ru/blog/us-company-registration-part-three/

10. Ковбель А. (2022). Глобальна криза ще не настала. Якою вона буде і чи витримає розбита війною економіка України. Журнал Forbes Ukraine. URL: https://forbes.ua/inside/globalnyy-krizis-eshche-ne-nastupil-kakim-on-budet-i-vyderzhit-li-razbitaya-voynoy-ekonomika-ukrainy-05082022-7534

11. Лазня А. (2012). Фінансова криза: Причини виникнення та вплив на світову економіку. Світ фінансів. URL: http://dspace.wunu.edu.ua/bitstream/316497/18495/1/%D0%9B%D0%B0%D0%B7%D0%BD%D1%8F%20%D0%90..pdf

12. Огневий, В. (2024). Глобальна грошова система в контексті реформування: наднаціональна валюта GES. Економіка України, 67(1(746), 66–91. https://doi.org/10.15407/economyukr.2024.01.066