НАДНАЦИОНАЛЬНАЯ ВАЛЮТА GES

Представлена идея кардинального реформирования глобальной валютной системы на материально-стоимостном фундаменте мировой экономики, а именно: на базе средневзвешенной на мировом рынке стоимости зернового эталона IGC (International Grains Council) предлагается создать наднациональную денежную единицу GES (Grain Equivalent Standard – Стандарт зернового эквивалента) в качестве международного платежного и резервного средства. Речь идет о создании денежной единицы на трудозатратно-стоимостной основе эталонного товара. Привязка денежной единицы к реальному материальному благу априори внушит к ней доверие в силу ее гарантированной стабильности по покупательной способности на длительную перспективу. – Гарантия стабильности мировой финансовой системы.

Современный кризис мировых финансов побуждает к поиску качественно новой международной денежной системы, которая привела бы совокупную денежную массу в соответствие с общей массой стоимости реальных активов в мире, то есть установила глобальный денежно-стоимостный паритет на основе прочной наднациональной валюты в качестве платежного и резервного средства. Речь идет о переформатировании глобальной валютной системы на материально-стоимостном фундаменте реальной экономики путем создания стоимостно адекватной межнациональной денежной единицы. Подобное нововведение избавило бы мировые финансы от балласта материально необеспеченной денежной массы, нанесло бы удар по фиктивному перенакоплению капитала «финансовой экономики», способствовало бы международным расчетам в торговле, кредитовании, инвестировании, что, как следствие, стимулировало бы восстановление товаропроизводящего сектора реальной экономики.

Для реализации глобального проекта новой валютной системы предлагается создать наднациональную денежную единицу GES (Grain Equivalent Standard) на базе средневзвешенной рыночной стоимости зернового эталона Международного совета по зерну (IGC) по алгоритму:

1 т зерна IGC → биржевая стоимость зерна IGC (в долл. США) → денежная единица 1 GES.

Созданная таким образом валюта приобретает стоимостный масштаб цен, то есть получает номинально-стоимостную привязку к определенной стоимостной величине взятого за эталон материального блага, которым является зерно IGC: 1 GES = стоимость 1 т зерна IGC. Как следствие, мировая финансовая система, основываясь на материально-стоимостном фундаменте реальной экономики, стоимостно оптимизирует денежную массу и приобретает совершенный инструментарий расчета стоимостных параметров (меры стоимости) созданных трудом материальных благ, что гарантирует качественное выполнение финансово-расчетных операций обмена, платежей, накопления в международных экономических отношениях. Преимущество подобной валютной системы заключается в стабильности денежной единицы по ее покупательной способности на длительную перспективу, поскольку стоимость эталонного зерна IGC, на которой базируется валюта GES, находится в тренде долгосрочной тенденции движения стоимости подавляющей массы товарной продукции, что является первостепенным залогом стабильности мировой финансовой системы.

Привязка денежной единицы к долгосрочному ценовому тренду товарной массы в экономике гарантирует стабильность ее покупательной способности – устойчивость денежной системы.

ПРОБЛЕМА СОВРЕМЕННОЙ ДЕНЕЖНОЙ СИСТЕМЫ

Современная мировая экономика охвачена комплексом финансово-экономических неурядиц на почве расстройства глобальной денежной системы, краткий перечень которых сводится к таким острейшим проблемам:

1) огромные дефициты государственных бюджетов, превышающие критические 3% ВВП многих стран, более 5% ВВП в США;

2) общая задолженность в мире втрое превышает мировой ВВП: государственный долг ряда стран, включая США, превзошел их ВВП;

3) безудержная эмиссия денежной массы, прежде всего долларовой, которая в разы превышает нормальные темпы экономического роста;

4) астрономических размеров фиктивный капитал: объем деривативов исчисляется сотнями триллионов долларов в мировой экономике.

Таковы результаты доминирующего в макроэкономике направления финансовой политики, суть которой сводится к массивному вливанию денег в экономику для стимуляции экономического роста и противодействия кризисным явлениям циклического развития. На практике это приводит к оторванности денежной массы от материальной основы реальных активов и общего расстройства финансовой системы. Непонимание стоимостных начал денежного обращения – главный порок современной экономической науки. «Количественная теория – это, прежде всего, теория спроса на деньги», – утверждает М. Фридман и дает следующее определение деньгам: «Пять основных форм богатства: 1. Деньги (М), которые толкуются как требования, или как товарные единицы с фиксированным номинальным значением; 2. Облигации (В)...; 3. Акции (Е)...; 4. Физические блага (С); 5. Человеческий капитал (Н)... Анализ спроса на деньги формально может быть отождествлен с анализом спроса на потребительские услуги»1. Следовательно, не стоимостная сущность денег, а спрос на них должен быть ориентиром монетарной политики. Отсюда безрассудный курс на «удовлетворение потребительского спроса» на деньги неуемной кредитно-денежной эмиссией и политикой «количественного смягчения» (quantitative easing – QE), стремительно наращивающий денежную массу в экономике.

В то же время безудержное возрастание материально необеспеченной денежной массы в обращении породило так называемую «финансовую экономику»: приумножение капитала не в сфере товарного производства, а за счет операций на фондовых рынках. Как следствие, невероятный рост фиктивного капитала, обескровливающий реальный сектор экономики, – логический результат финансовой политики современного макроэкономического мейнстрима. Фундаментальная причина ее порочности заключается в том, что денежная система лишена стоимостной основы – опоры на материально-стоимостной фундамент реальной экономики. В результате мировые финансы оказались в глубоком кризисе, наметившемся после ликвидации золото-долларового стандарта Бреттон-Вудской системы, существенно проявившего себя в 1998г. и окончательно окунувшегося в него с 2008г.

Цель статьи – исходя из неустойчивости системы мировых финансов, заложить концептуальные основы кардинального реформирования глобальной валютной архитектуры – создание качественно новой международной денежной единицы как резервного и платежного средства для сдерживания эмиссионно-разрушительных процессов в мировой экономике, стабилизации системы международных расчетов, нормализации эквивалентного товарообмена в торговле и преодоления патологических явлений «финансовой экономики».

Задача создания наднациональной денежной единицы поднимает вопрос правильного определения категории «денег», так как в экономической теории, особенно на англоязычном Западе, доминирует мнение, что деньги есть средство – товар, благо, предмет, объект, актив – для рыночного обмена и платежей. Является ли такое определение денег удовлетворительным? Сомнительно. Следовательно, чего стоит западная экономическая наука, когда она неспособна дать корректное определение «деньгам» как основополагающей категории капитализма.

Итак, уточним, что такое деньги.

Деньги – это, прежде всего, представитель, носитель, выразитель. Чего именно? Не просто благ (предметов, объектов, активов), а их стоимости. Ведь при товарном обмене сравниваются именно стоимостные пропорции товаров, а не их объем или вес (килограмм золота на килограмм картошки, например). Даже во времена золотого стандарта золото, которое использовалось в качестве товарных денег, было ни чем иным, как носителем стоимости, и в таких же стоимостных пропорциях оно обменивалось на все другие товары. Товарные деньги в виде золота или серебра представляют собой непосредственный носитель стоимости. Бумажные деньги являются представителем стоимости того же золота или серебра. Другое дело, соответствует ли стоимостный номинал бумажных денег реальной стоимости упомянутых минералов.

А что такое стоимость? В авторской версии, СТОИМОСТЬ является оцененный рынком объем материализованных в товарной продукции абстрактных общественно-необходимых трудозатрат, или, проще: СТОИМОСТЬ – это рыночная оценка объема овеществленных в товаре трудозатрат. Стоимость может быть правильной, достоверной, что соответствует овеществленным в товаре трудозатратам, показателем чего является средняя норма прибыли от реализации товара, или неправильной, недостоверной (стоимость недооценена или переоценена – псевдостоимость) – в случае отклонения от средней нормы прибыли в ту или иную сторону при реализации товара. В последнем случае псевдостоимость сразу же исправляет закон стоимости оперативным перенаправлением инвестиционных потоков (следовательно – трудовых ресурсов) в сфере производства до средней нормы прибыли, восстанавливая таким образом достоверную стоимость, оптимальное ценообразование.

В теории: стоимость = трудозатраты → к средней норме прибыли.

На практике: стоимость (в цене) = себестоимость + средняя прибыль.

Средняя норма прибыли (средняя прибыль) является одновременно индикатором, корректором и фиксатором оптимальной стоимости, что означает эквивалентный товарообмен – равновеликая стоимостная отдача от равновеликих трудозатрат. Стоимость в денежном выражении (денежной «оболочке») есть цена. В масштабах экономики сумма цен созданных трудом материальных благ равна их суммарной стоимости при условии денежно-стоимостного паритета в экономике2.

Монетарная практика неоднократно подтверждала неумолимую тенденцию к сбалансированности денежной массы с массой стоимости: любой вброс денежной массы в экономику, непременно выравнивает номинальную стоимость (в цене) денежных единиц к единой номинально-стоимостной сумме цен всей денежной массы. Для убедительности гипотетически представим эксперимент. Попробуем вбросить в экономику N-количество денежных купюр без проставленных номиналов. Через некоторое время эти бумажные купюры сами собой приобретут определенную цену: на них, условно говоря, начнет проявляться номинал. Продолжим эксперимент, вбросив еще столько же денежных знаков, вдвое увеличив... Впоследствии мы увидим обесценивание денежной купюры ровно вдвое. Но при этом суммарная цена всей денежной массы останется прежней (по покупательной способности). Как бы в дальнейшем мы не экспериментировали, увеличивая денежную массу или изымая ее из обращения, мы непременно будем получать адекватную девальвацию или ревальвацию денежной единицы (по отношению не к иностранным валютам или золоту, а к стоимости). Суммарная цена денежной массы при этом будет оставаться незыблемо стабильной. Что это за величина в денежном выражении? Это эквивалент совокупной, имеющейся в реальности, стоимостной массы в экономике. И эту стоимостную массу реального богатства никакими денежными манипуляциями не изменить и экономику не обмануть. Не денежная масса «делает» стоимость, а наоборот, стоимость под себя выстраивает денежную систему, определяя ценность денежной купюры, формируя масштаб цен денежной единицы. И не деньги характеризуют экономику, а стоимость.

Сколько денежных знаков требуется той или иной экономике? Нет принципиального значения (никчемность «формулы Фишера» в этом смысле). Любое количество купюр удовлетворит экономику в сторону численного как увеличения, так и уменьшения (теоретически денежная единица не имеет пределов деления: доллар / цент / миллицент / микроцент / наноцент...). Суммарная в экономике масса стоимости сама определит их действительную цену, стоимостно отформатирует денежную единицу. Не цифра номинала на денежной купюре имеет значение, а ее стоимостный вес. Тогда... Можно ли, однажды вбросив в обращение N-количество денежных знаков, успокоиться на этом? Можно. Только следует иметь в виду, что мы живем не в экономически застойном средневековье. В настоящее время прогрессирующих темпов экономического роста с приростом стоимостной массы в экономике будет пропорционально повышаться цена купюры при неизменном их количестве: ВВП, допустим, вырос на 10% – соответственно, денежная единица на 10% станет «тяжелее», то есть ревальвирует. Будь это одноразовый акт, экономика могла бы приспособиться к новому денежно-стоимостному равновесию. Однако, когда из года в год происходит постоянный дрейф растущей массы стоимости по отношению к денежной массе, то, с точки зрения ведения бизнеса (осуществления торговых, кредитных, инвестиционных и других коммерческих операций), это постоянные перерасчеты, путаница в расчетах, в конце концов, сбой в работе. Поэтому для стабильности финансовой системы прирост денежной массы в обороте должен синхронизироваться с темпами экономического роста, дабы номинал денежной единицы всегда соответствовал реальной стоимости определенной фиксированной (эталонной) частице материального богатства. В динамике роста денежная масса должна быть постоянно уравновешена массой стоимости3.

Итак, рассмотрев стоимостную подоснову денег, дадим определение:

ДЕНЬГИ являются номинальным выразителем стоимости материальных благ на денежных носителях: металлических, бумажных, электронных, банковских счетах;

ДЕНЕЖНАЯ ЕДИНИЦА является номинальным выразителем стоимости эталонной элементарной части материального блага на тех же носителях.

Отсюда делаем вывод: для создания денежной единицы нужно из всей совокупности материальных благ выделить наиболее существенную элементарную частицу этих благ, которая наилучшим образом стала бы материальной основой стоимости этой самой денежной единицы. Идея не нова. На комбинированный товар (composite commodity) как объективный стандарт стоимости (objective standard of value) еще в 1923г. указывал Дж.М. Кейнс в своем «Трактате о денежной реформе»4. Следовательно, подобный «комбинированный товар» в качестве элементарной частицы материального блага целесообразно взять на роль базового эталона стоимости современной денежной единицы. Условно говоря, – этакую «унцию золота».

Кстати, о золоте. В качестве денег оно абсолютно непригодно для динамично развивающейся современной экономики по двум причинам: а) добыча золота значительно отстает от темпов экономического роста, что в условиях фиксированной стоимости этого драгоценного металла неизбежно ведет к кризису ликвидности и торможению экономического развития; б) очень большая субъективно-эмоциональная составляющая формирования рыночной цены данного минерала, что значительно искажает его реальную стоимость (достаточно обратить внимание на графики его биржевых котировок с 1972 года5).

ЗЕРНОВЫЙ ЭТАЛОН СТОИМОСТИ И ЕГО ПРЕИМУЩЕСТВА

Каким требованиям должен соответствовать материальный эталон стоимости наднациональной денежной единицы? Прежде всего, вещественный эталон должен быть неразделим со всем материальным богатством, быть его неотъемлемой составляющей. Речь идет о простом продукте неизменного качества, который существовал в прошлом и будет существовать в будущем. Продукт первой необходимости наиболее распространенный на всех широтах земного шара. Он должен пользоваться стабильным спросом на душу населения независимо от социального статуса потребителей, а также от циклических колебаний в экономике, политических или социальных катаклизмов, то есть должен иметь постоянную полезность для человека – как стабилизатор потребительского спроса на него. В то же время он не должен быть привлекательным объектом финансовых или прочих афер, не подвергаться конъюнктурным воздействиям биржевой паники (подобно золоту). Это касается и его неподатливости ситуативным воздействиям моды и эмоциям. Производство этого продукта должно удовлетворять растущий спрос на него, учитывая прирост населения в мире. При таком условии спрос всегда будет уравновешен с предложением в динамике экономического роста как залог правильного, неискаженного ценообразования на этот продукт, формирования его достоверной стоимости. Итак, стоимость какого продукта может быть взята за основу интернациональной валюты? Первое, что приходит на ум, это продовольственная корзина FAO, стоимость которой является базой для вычисления индекса мировых цен на продовольствие: «Состоит из среднего индекса цен по пяти товарным группам (мясо, молочные продукты, крупы, растительное масло и сахар). Всего в общий индекс включены 73 котировки цен, которые отражают международные цены на продовольственные товары»6. Слишком сложно – 73 котировки по пяти продовольственным группам. Гораздо проще взять зерновой продукт той же продовольственной корзины FAO, куда, в частности, входит кормовое зерно для вскармливания скота и птицы с целью получения мясомолочной продукции. Зерновой продукт корзины FAO представлен комбинированным зерном Международного совета по зерну (International Grains Council – IGC), на основе стоимости которого вычисляется индекс мировых цен на зерновые. «Сводный индекс цен на зерновые составлен на основе следующих показателей: индекс цен на пшеницу (среднее значение 10 котировок пшеницы); индекс цен на кукурузу (среднее значение четырех котировок кукурузы); индекс цен на ячмень (среднее значение пяти котировок ячменя); одна экспортная цена сорго и сводный индекс цен ФАО на рис»7. Статистика IGC ведется с 1949г., FAO использует с 1961-го.

Каковы плюсы зернопродуктового (хлебного) эталона стоимости денежной единицы? Во-первых, чисто трудовое происхождение зернового продукта: труд и только труд... на современном этапе огромной массы работников аграрно-профилированной отрасли, на острие которой землероб. Во-вторых, стабильность потребления хлебопродуктов человеком независимо от социального статуса: в норме потребления хлеба все равны – и богатые, и бедные. При этом полное отсутствие эмоциональной составляющей спроса на хлеб, лишь физиологическая потребность в нем, то есть неуязвимость спроса и ценообразования эмоциональными штормами8. Далее, в-третьих, синхронность спроса и предложения на протяжении многих десятилетий: производство зерновых наращивается в такт к приросту населения. «Мировое производство зерна экспоненциально растет вместе с населением»9 – независимо от циклических колебаний глобальной экономики, экономических кризисов, в частности. Закон стоимости (там, где он действует), оперативно реагируя на спрос, подстраивает под него объем производства своевременным переливом капитала в отрасль к средней норме прибыли. Да, погодно-климатические условия... Однако урожайность зерновых в мире, несмотря на капризы природы, проявляет устойчивый рост10. Плюс постоянные, из года в год, мировые резервы зерна в пределах 20–40 % от валового производства11. Глобальный спрос на зерновую продукцию в целом уравновешен с ее предложением последние 60 лет12, а это залог стабильной достоверности («чистоты») стоимости продукта: ничего, кроме как «себестоимость + средняя прибыль». Единственное, что искажает ценовой тренд зерна на мировых рынках, – внерыночное формирование цен на сырую нефть13, а также неугомонные инфляционные «танцы» национальных валют, о чем, кстати, свидетельствует разброс реальных и номинальных цен на ту же нефть в долларах США и «ножницы» индексов номинальных цен на продовольствие с его реальными ценами последние полвека14. И это при поразительной синхронности прироста населения, производства зерна и добычи нефти15. «Цены на нефть и продовольствие очень коррелированы (93,4%), и между ними практически нет задержки во времени»16. Поэтому следует с определенным скепсисом воспринимать ценовую статистику зерновых культур, как и всей агропродукции, имея в виду чрезвычайную волатильность ценообразования и аномальное повышение цен в XXI веке.

Далее на доказательной базе более подробно рассмотрим зерновую продукцию в качестве товара с позиции спроса-предложения и ценообразования. Начнем с почти синхронного наращивания мирового производства зерновых по отношению к численному приросту населения мира. Факт вполне очевиден, согласно данным Министерства сельского хозяйства США и Всемирного банка за период 1950–2015гг.17. Это первоочередное условие устойчивого равновесия спроса и предложения на данный продукт – залог формирования оптимальной цены на него.

Спрос и предложение определяется потребностью в продукте и возможностями его производства. «Согласно нормативам Всемирной организации здравоохранения ООН, суточная норма потребления хлебных изделий составляет 330 г на человека – 120 кг в год»18. В то же время, «темпы роста населения и мирового урожая зерновых сблизились: последние три десятилетия ХХ века, годовой сбор зерна колебался в диапазоне от 300 до 342 кг на человека»19. Ввиду расхождения статистических данных (120 и 300–342 кг на человека в год), следует иметь в виду разницу между зерновыми культурами и хлебопродуктами: первые включают кукурузу и другие кормовые, вторые – нет: «В мировом урожае преобладают три злака: пшеница и рис, употребляемые в пищу, и кукуруза, которая используется как корм для скота»20. Крен потребления в сторону мясомолочной продукции обуславливает опережающий тренд производства фуражного зерна21. С учетом животноводства, производство зерновых культур достаточно точно сбалансировано с их потреблением, включая период 2008-2018 гг.22 с его мировым финансовым кризисом 2008-го и резким скачком цен на нефть.

По данным Аграрного департамента США, «рост мирового сельскохозяйственного производства оставался стабильным в течении последнего 50-летия: 2,1–2,5% среднегодового прироста. Рост урожайности отражал тенденции увеличения объемов производства, оставаясь достаточно стабильным на уровне около 2,1% в год за последние 50 лет»23. Что касается прироста валового производства зерновых по отношению к приросту населения мира, то «с 1961 по 2014г. мировое производство зерна увеличилось на 280%, тогда как общая численность населения за этот период – на 136%»24. По отношению к агропродукции в целом: «с 1980 по 2004г. ВВП сельского хозяйства во всем мире рос в среднем на 2% в год, тогда как население мира – на 1,6%»25.

Опережающий темп производства сельхозпродуктов по сравнению с приростом населения был обусловлен качественным улучшением продовольственного потребления жителей отстающих в развитии регионов мира. «В развивающихся странах спрос на зерновые растет быстрее, чем производство. Импорт зерновых в эти страны вырос с 39 млн т в год в 1970-х годах до 103 млн т в 1997–1999 гг., то есть с 4% их годового потребления зерна до 9%»26. В то же время, общее потребление зерновых в мире было синхронизировано с объемом их производства как по валу, так и на душу населения27. Следовательно, предложение зернового продукта в целом удовлетворяло растущий спрос на него. Даже в достаточно финансово и энергетически нестабильный период 2006-2017 гг., согласно данным FAO, «производство зерновых было устойчивым и росло пропорционально спросу на физический продукт»28. Очевидно, этому способствовали: а) линейный прирост как урожайности, так и валового производства зерновых культур в мире29; б) стабильные из года в год мировые резервы зерна на уровне ¼ валового производства30. При этом растущий экспорт зерновых в развивающиеся страны отнюдь не отразился на глобальном балансе спроса и предложения31. Кстати, заслуживает внимания стабильный уровень потребления хлебопродуктов на душу населения в развитых странах, а именно в США32 и Европе33. Это указывает на то, что при нормальных условиях жизни для среднестатистического человека характерна фиксированная норма потребления зерновых: ни больше – ни меньше. И только за счет трехкратного улучшения в последние 60 лет потребления в странах третьего мира, по данным FAOSTAT, наблюдалась общемировая тенденция к увеличению продовольственного потребления на человека34. По прогнозам OECD и FAO до 2026г., «потребности в продовольственных товарах на душу населения останутся неизменными, кроме отсталых стран»35.

Ценообразование товарного зерна определяется действием закона стоимости на мировых рынках: цена издержек производства + средняя прибыль, в условиях общего равновесия спроса и предложения36. Казалось бы, синхронность продовольственного предложения к потребительскому спросу должна определять стабильность ценообразования – с трендом к постепенному снижению стоимости (в цене) зернового товара по мере роста производительности труда и снижения себестоимости производства в общемировом масштабе. Но, нет. За последнее столетие Первая и Вторая мировые войны, Великая депрессия 1929–1933 гг., ценовой шок энергетического кризиса 1970-х годов, наконец, внерыночное формирование цены на нефть в период 2004–2014 гг. существенно искажали тренд ценообразования на зерновую продукцию37. То же касается и цен на промышленное сырье38. Однако общая тенденция снижения цен в глобальном масштабе очевидна.

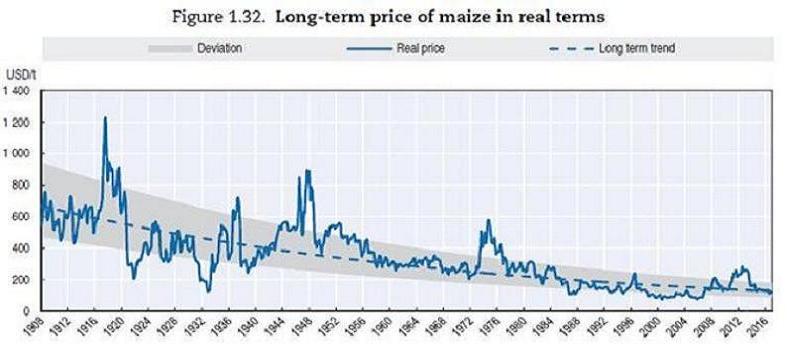

Согласно данным OECD и FAO, «за последние 100 лет реальные цены на пшеницу снижались в среднем на 1,5% в год. В то время как общая тенденция последнего века заключалась в снижении цен, рынки испытывали потрясения (войны, политические кризисы и стихийные бедствия), вызвавшие периоды роста цен и высокой волатильности. Масштабы этих потрясений с течением времени уменьшались благодаря повышению устойчивости производства и глобализации торговли. Аналогичные закономерности очевидны в отношении других товаров»39.

«Реальные цены на кукурузу за период 1908–2016 гг. имели тенденцию к снижению, – продолжают констатировать OECD и FAO, – причем средняя цена снижалась на 1,5 % за год в реальном выражении. Аналогичные тенденции характерны и для других товаров»40.

Та же тенденция на снижение стоимости касается других зерновых культур, включая рис, а также снижение общего индекса цен на продовольствие в целом. Продовольственная организация ООН утверждает: «Исторические данные свидетельствуют о том, что рост производственного потенциала глобального сельского хозяйства был более чем достаточным для удовлетворения растущего платежеспособного спроса. Об этом свидетельствует долгосрочное снижение реальных цен на продукты питания»41.

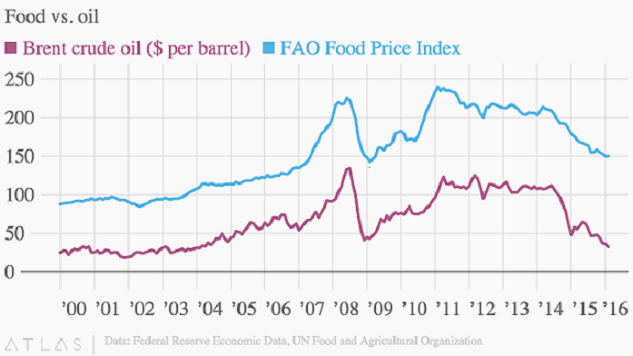

Однако с началом XXI века ценовой тренд продовольствия на понижение замедлился. Причиной тому стал резкий скачок цен на энергоносители с 2004 года42. Корреляция индекса цен на продовольствие к цене сырой нефти абсолютно очевидна: «Цена, которую мы платим за продукты питания, в значительной степени определяется стоимостью нефти»43.

Несмотря на волатильность, сельскохозяйственный прогноз OECD и FAO предположил, что «в течение следующего десятилетия цены на мировые продовольственные товары останутся на низком уровне по сравнению с предыдущими пиковыми значениями»44. Следовательно, понижающий с 1960г. ценовой тренд на основные зерновые культуры, надо надеяться, продолжится и в XXI веке.

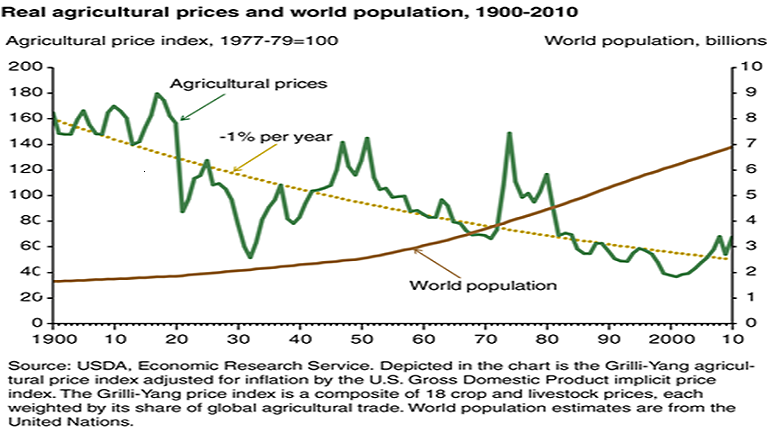

Итак, что мы имеем? Полтора процента ежегодного падения цен на пшеницу и кукурузу в течение столетия. Приблизительно такое же падение цен и на другие зерновые культуры, включая рис, и на всю аграрную продукцию в целом. Почти на тех же показателях настаивает Аграрный департамент США (USDA): «За последние 50 лет объем мирового валового агропроизводства увеличился более чем в три раза, а рост производительности в сельском хозяйстве позволил сделать продовольствие более доступным и дешевым. В долларах США, с поправкой на инфляцию, цены на аграрную продукцию снижались в среднем на 1% за год с 1900 по 2010г., несмотря на увеличение населения мира с 1,7 млрд до 7 млрд человек за тот же период»45.

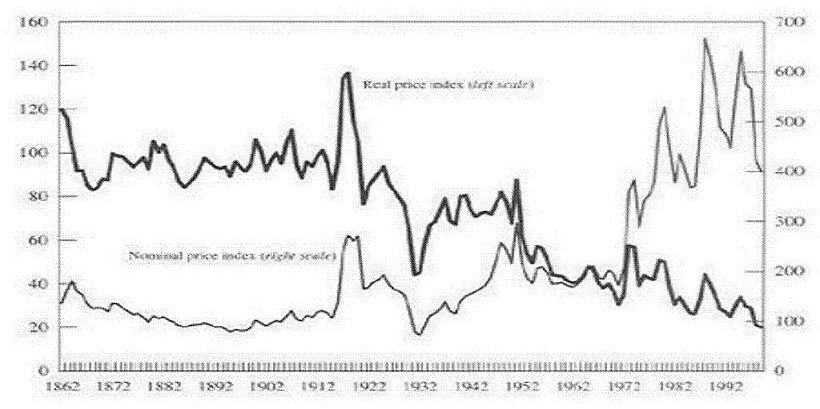

Как видим, падение за последние 100 лет цен (%) на пшеницу и кукурузу, с одной стороны, и на агропродукцию в целом, – с другой, достаточно сравнимо. Что касается общего снижения цен на сырье для обрабатывающей промышленности, то эксперты МВФ на основании данных журнала The Economist, анализируя поведение цен с 1862 по 1999г., отмечают «тенденцию к снижению реальных цен на сырьевые товары на 1,3% в год за последние 140 лет»46.

И здесь мы видим пропорциональную синхронность падения реальных цен на зерновые культуры и сырье для обрабатывающей промышленности на сравнимый процент. То есть стоимость продукции неизменного качества, к которой относится зерно, медленно дрейфует на снижение где-то в пределах 1–1,5% в год в долгосрочной перспективе. Надо полагать, что аналогичная тенденция общего снижения стоимости на соответствующий процент касается преобладающей массы товаров в целом. Чем объяснить такой ценовой тренд на снижение? Есть две причины его формирующих.

1. Рост производительности труда в мире, который обуславливает:

а) тенденцию роста мирового валового продукта в вещевом и стоимостном выражении;

б) общий тренд понижения цен в виду снижения себестоимости производства.

2. Рост народонаселения в мире.

Тренд на снижение цен определяется ростом производительности труда в виду снижения себестоимости производства и увеличения массы производимого продукта. А вот рост народонаселения в мире замедляет темп снижения цен. Вся совокупность этих факторов формирует долгосрочный ценовой тренд мировой экономики на снижение стоимости товарной продукции (смотрим на графики). К сожалению, линейность тренда последние полвека существенным образом искажается волюнтаризмом ценообразования на нефть. Будем надеяться, что это временное явление.

Таким образом, продовольственное зерно как наиболее востребованный потребителями продукт является лучшим «кандидатом» на роль материального эталона стоимости, учитывая, что тенденция движения его стоимости на снижение типична для движения стоимости подавляющей массы товарной продукции. Это именно то, что нужно для стабильности денежной единицы по ее покупательной способности на длительную перспективу, если за основу этой единицы взять средневзвешенную стоимость эталонного зерна. На такую денежную единицу можно будет покупать одинаковое количество товара в течение десятилетий. Именно этого требует стабильная денежная система – глобальная в данном случае. Следовательно, есть все основания говорить о хлебном эталоне стоимости как основе наднациональной денежной единицы.

В качестве стоимостной основы наднациональной валюты предлагаем взять средневзвешенную стоимость зерна Международного совета по зерну – IGC47. Причем для упрощения расчетов допустимо ограничиться тремя основными зерновыми культурами – пшеницей, кукурузой, рисом. Кукуруза составляет около 40% всех зерновых; пшеница – около 30 %; рис – около 20 %. На долю всех их, вместе взятых, приходится почти 90% всей зерновой продукции48. Алгоритм вычисления стоимости зернового эталона плюс создание на его основе денежной единицы таков.

1. Берем 1 тонну комбинированного зерна IGC (пшеницу, кукурузу, рис в пропорциях производства и потребления) и утверждаем его как вещественно-эталонный фундамент денежной единицы – зерновой аналог унции золота.

2. Усредненную за определенный период (10-20 лет) мировую цену базового эталона «1 т зерна IGC» фиксируем как денежный субэталон стоимости в долларовом выражении. Получаем зерно-долларовый стандарт – аналог золото-долларового стандарта Gold and Exchange Standard. С той разницей, что там доллар был привязан к весу материального (золотого) эталона, а здесь – к стоимости материального (зернового) эталона.

3. На базе долларового субэталона стоимости зернового эталона IGC, утверждаем наднациональную валюту GES (Grain Equivalent Standard – Стандарт зернового эквивалента):

1 тонна зерна IGC → биржевая стоимость зерна IGC (in USD) → денежная единица 1 GES

То есть мировую валюту создаем на базе рыночной стоимости 1 т зерна IGC по алгоритму:

ЭТАЛОН вещевой → СУБЭТАЛОН стоимостный → валюта 1 GES

Сформированная таким образом денежная единица приобретает стоимостную шкалу цен, то есть получает номинально-стоимостную привязку к реальной стоимости материального блага в качестве эталонного зерна IGC:

1 GES = рыночная стоимость 1 т зерна IGC

С этого момента денежная единица GES начинает жить своей жизнью, будучи непосредственно привязана только к рыночной стоимости зернового эталона IGC, а курс национальных валют, включая доллар, ориентируется на зерновалютный стандарт в облике денежной единицы GES.

Уточняющее замечание к п. 3: денежная единица GES привязывается не к базовому эталону «1 т зерна IGC» непосредственно, а к его рыночной стоимости – стоимостному субэталону, который формируется рынком на базе эталонного зерна. В отличие от метрически стабильной величины зернового эталона (1 т), субэталон имеет стоимостный дрейф в сторону понижения вместе с общим понижением стоимости преобладающей массы товаров из-за роста производительности труда и, соответственно, снижения цены издержек производства (себестоимости)49. Отсюда грандиозное преимущество денежной системы GES, поскольку стоимостная подоснова ее валюты находится в тренде общего снижения стоимости товарной продукции. То есть стоимость зерновых культур базового эталона IGC (пшеницы, кукурузы, риса) снижается синхронно со снижением стоимости основной массы продовольственных и сырьевых продуктов, в конечном счете – всей номенклатуры товаров. Что это значит?

Синхронное снижение стоимости зернового эталона IGC в унисон с общим снижением стоимости основной массы товарной продукции должно гарантировать стоимостную устойчивость денежной единицы GES на длительную перспективу: покупательная способность 1 GES сохранится неизменной и через 10 лет, и через 20, и далее. Это главное, что необходимо для стабильности международной валютной системы. Разумеется, при условии номинально-стоимостной корректировки валюты GES (на денежных носителях) к дрейфующей на снижение стоимости зернового эталона за счет дополнительной на соответствующий процент GES-эмиссии. То есть должна быть эмиссионная корректировка денежной единицы согласно «проседанию» сводного индекса цен на зерновые компоненты базового эталона стоимости, дабы пропорционально сползающему вниз индексу цен медленно «обесценивать» эту же единицу, поддерживая таким образом стабильность покупательной способности валюты GES. Если бы, допустим, эталонное зерно IGC в натуре было (гипотетически представим такой вариант) денежной единицей, подобно золотым или серебряным монетам, такая корректировка была бы излишней. Но поскольку деньги являются лишь номинальным представителем стоимости указанного зерна, а сами стоимости как таковой не имеют, то корректировка неизбежна.

Таким образом, номинальная стоимость денежной единицы должна сохраняться в соответствии с реальной стоимостью эталонного зерна стабильно с течением времени за счет дополнительной эмиссии на определенный процент. В конце концов, денежная масса должна прирастать в такт с приростом валового продукта (который, кстати, исчисляется в денежном эквиваленте), что является тем же залогом устойчивости денежной единицы по ее покупательной способности. С учетом этого, «определенный процент» дополнительной денежной эмиссии, кроме общего снижения индекса цен, должен учитывать коэффициент прироста мирового ВВП, а еще рост численности населения в мире, который также определенным образом влияет на потребность в дополнительной эмиссии денежной массы. То есть следует учитывать фактор роста совокупного спроса и предложения (общего объема товарооборота) в мировом масштабе. Как бы там ни было, на свободных торгах 1 т зерна IGC должна стабильно котироваться в цене 1 GES в долгосрочной перспективе на мировом рынке. На практике именно этим должна руководствоваться эмиссионная политика эмитента GES валюты. При синхронном дрейфе стоимости эталонного зерна IGC и стоимости основной массы товарной продукции поддерживать покупательную способность денежной единицы GES дополнительной на определенный процент денежной эмиссией не составит особых проблем. Если же все-таки спустя годы в этом отношении окажутся некоторые стоимостные диспропорции, тогда, конечно, возникнет вопрос дополнительной корректировки валюты GES.

При любых обстоятельствах главным ориентиром денежной коррекции должна быть стабильность покупательной способности денежной единицы. Почему именно покупательная способность? Потому что именно она гарантирует устойчивость финансовой системы. Финансовая стабильность на практике означает: предоставленный или взятый кредит через 10–20 лет должен быть в полном объеме возвращен, а сбереженные средства через 10–20 лет в полном объеме должны быть сохранены – по покупательной способности в обоих случаях. Этого настоятельно требует как бизнес, так и потребители.

Как формируется номинальная стоимость денежной единицы? Согласно авторской версии трудовой теории стоимости, реальная стоимостная подоснова денежной единицы формируется трудозатратами в экономике и проявляется на рынке в процессе торга вокруг овеществленного, взятого за эталон, результата труда одной условной единицы рабочей силы – 1 УЕРС-Труда50, после чего достоверный стоимостный результат торга (при средней норме прибыли от реализации вещественного эталона) фиксируется как номинальная единица на денежных носителях51. Схематически это выглядит следующим образом: 1 УЕРС-Труд → эталонный продукт → субэталонная стоимость товара → стоимостный номинал денежной единицы. Следовательно, номинальная стоимость денежной единицы должна соответствовать реальной стоимости (правильно оцененной рынком трудозатратной емкости) эталонного товара. На практике реальная стоимостная подоснова валюты GES объективно формируется трудозатратами в глобальной экономике и проявляется на мировом рынке (товарных биржах) в ходе свободных торгов вокруг трудозатратной емкости взятой за эталон зерновой продукции, где котировки цен на зерновые отслеживает Международный совет по зерну и подает в своих отчетах52. А вот номинально-стоимостную фиксацию и корректировку валюты GES должен осуществлять ее эмитент и регулятор (в лице МВФ, Всемирного банка, Банка международных расчетов или какого-либо другого учреждения), опираясь на вышеупомянутые отчеты и данные индекса цен на зерновые того же Международного совета по зерну53 и в дальнейшем ориентируясь на стабильность покупательной способности GES-единицы относительно стоимости товарной продукции неизменного качества на мировом рынке.

Особенностью системы GES является наличие стоимостного масштаба цен, то есть привязка денежной единицы к определенной стоимостной величине эталонной частицы материального блага, коим является зерно IGC. Материальный эталон жестко фиксирован в размере 1 т зерна IGC, а вот стоимостная величина зернового эталона вольно дрейфующая в русле тенденций движения стоимости основной массы товарной продукции на мировом рынке. Соответственно, масштаб цен системы GES свободно плавающий в общем течении стоимостного потока, синхронно к нему, в унисон с ним. – Залог длительной стоимостной адекватности валюты GES на почве ее органической привязки к стоимостным основам реальной экономики. В этом заключается существенное преимущество зерновалютного стандарта над золотовалютным, где масштаб цен был жестко фиксирован в параметрах 35 дол. за тройскую унцию (0,88571 г золота за доллар), без учета тенденций движения рыночной стоимости золотого эталона, что обрекало доллар на оторванность от стоимостных основ экономики. Но даже в случае привязки доллара к рыночной стоимости золота (а не к его весу) золотовалютный стандарт не выдержал бы испытания практикой, поскольку золото непригодно на роль стоимостного эталона по упомянутым выше причинам. Что касается современной системы Специальных прав заимствования (СПЗ), то масштаб цен как таковой для нее не существует вообще. Курс доллара к СПЗ (1,35 долл. = 1 СПЗ по состоянию на июль 2023г.) мало что говорит о стоимостных параметрах валют, поскольку сам доллар лишен масштаба цен с 15 августа 1971г.

Сегодня, если бы, допустим, пришлось вводить наднациональную систему GES, то стоимостный номинал ее валюты в долларах США находился бы примерно в пределах 200–300 долл. за 1 GES, по грубым подсчетам на основании статистических данных Международного совета по зерну и других источников54, учитывая средневзвешенную на мировом рынке цену зерновых компонентов IGC в пропорции производства и потребления за последние 10–20 лет. Однако в данном случае не следует забывать об аномально завышенной (чрезмерной к себестоимости добычи) цене сырой нефти с 2004г. и ее волатильности, что существенно искажало ценообразование на зерновые55. Плюс к этому COVID и российская агрессия в Украине. Следовательно, это не лучший момент для реформирования.

Тем не менее, даже при нынешних условиях, как только российский авторитаризм потерпит поражение, в принципе (авторское предположение) возможно внедрение новой валютной системы, но в будущем, при стабилизации цен на энергоносители, потребуется ее существенная корректировка. Поэтому придется ожидать нормализацию рыночного ценообразования на нефтепродукты. Впрочем, следует иметь в виду: однажды запущенная система зерновалютного стандарта из года в год будет только совершенствоваться. Даже первоначально ошибочное определение стандарта GES (в долл. за 1 т зерна IGC) со временем будет исправлено удачной корректировкой данной системы. В случае правильной (стоимостно-адекватной) монетарной политики эмитента GES валюты и ФРС США курсовое соотношение валют должно сохраняться, как маркер синхронности по их покупательной способности – залог финансовой стабильности в валютной зоне GES. Кстати, при таком условии американский доллар вполне может продолжать традиционно выполнять роль платежного и резервного средства в мировой экономике, к тому же на фоне растущего доверия к нему. А это только упростило бы зерновалютную систему, ограничив стандарт GES преимущественно функцией меры стоимости и сведя его роль, главным образом, к курсовому ориентиру для национальных валют.

ФУНКЦИИ НАДНАЦИОНАЛЬНОЙ ВАЛЮТЫ GES

Прежде всего, следует отметить, что мировые деньги – не функция, а статус, в той же мере, что национальные или региональные (евро) деньги есть статус, а не функция. А вот в статусе мировой валюты она (в данном случае валюта GES) должна выполнять в первую очередь основную функцию денег – меру стоимости, в частности, в качестве номинально-стоимостного калибратора национальных денежных единиц. А также три прикладных функции: стоимостно-обменную, стоимостно-платежную, стоимостно-накопительную. То есть все те же функции, которые выполняют национальные деньги, но на мировом уровне и с учетом дополнительной (к мере стоимости) функции курсового ориентира для национальных валют.

Прочная привязка денежной массы к материально-стоимостным основам экономики на фоне синхронного дрейфа стоимости базового эталона денежной единицы к тенденциям движения стоимости подавляющей массы товаров – главный залог качественного выполнения деньгами своих функций, прежде всего, основной из них – меры стоимости. Разумеется, при условии номинально-стоимостной адекватности денежной единицы реальной стоимости ее материального эталона, которую должен поддерживать эмитент соответствующей валюты своевременной эмиссионной корректировкой на определенный процент. Независимо от того, мировые в данном случае деньги, региональные или национальные.

Стоимостному стандарту наднациональной денежной единицы GES на основе валютного паритета надлежит определять стоимостный вес национальных денег: столько-то (такая-то доля) стоимостно-оцененного рынком эталонного продукта – условных тонн или килограмм зерна IGC – на единицу денежного эквивалента (доллара, евро, иены, гривны). В результате национальные валюты становятся совершенным инструментарием стоимостного расчета материализованных трудом богатств, вплоть до ВВП, включительно. Например, стоимостная масса валового продукта или национального дохода Украины в гривнах адекватна стоимости таких-то миллионов условных тонн эталонного зерна IGC = миллионов GES-единиц. Или, скажем, так: расчет стоимостных параметров в валюте GES (при валютном паритете к гривне) дает конкретное представление о стоимостной величине тех или иных материальных богатств Украины в условных тоннах эталонного зерна IGC. Отсюда более совершенная возможность сравнительного анализа с богатствами других стран или определение доли нашей страны в мировом ВВП, возможность более адекватной стоимостной оценки материального ущерба от российской агрессии и начисления репараций, потребностей в объеме иностранных инвестиций и кредитов на восстановление и т.д.

GES валюта благодаря стоимостной устойчивости должна определять истинную цену (валютный курс) национальных денежных единиц, выявляя их возможные псевдостоимостные девиации. Если, допустим, через 10 лет вдруг окажется, что номинальная цена 1 т зернового эталона IGC в долларовом исчислении не та, что была на момент утверждения GES-стандарта, а несколько выше, остается одна из двух причин ценового искажения: или ФРС включила печатный станок, либо, скорее всего, запустила банковский мультипликатор кредитно-денежной эмиссии. То же самое касается других национальных валют. Это, безусловно, дисциплинирует монетарную политику центробанков, принуждая их соблюдать денежно-стоимостный паритет, в частности, ценой ограничения кредитно-денежной эмиссии максимально высокой нормой банковского резервирования и фиксацией учетной ставки на уровне среднегодового прироста реального ВВП (в обоих случаях – на длительную перспективу, независимо от циклических колебаний в экономике). Законодательные и исполнительные органы власти, в свою очередь, заставит поддерживать сбалансированный бюджет, отказавшись от губительной практики государственных заимствований.

Практическая задача зерновалютного стандарта GES должна заключаться в следующем: на прочной материально-стоимостной основе «заякорив» национальные валюты (включая доллар США), унять эмиссионно-денежную вакханалию в мировой экономике, стабилизировать систему международных расчетов и платежей, нормализовать эквивалентный товарообмен в мировой торговле по закону стоимости, очищая ценообразование от псевдостоимостной фальши, а укротив самовозрастание фиктивного капитала, дать возможность развития реальному сектору экономики, Все это возможно при наличии стоимостной адекватности наднациональной денежной единицы.

Таким образом, мера стоимости является основной функцией валюты GES. Остальные функции – обмена, платежей, накопления в качестве мировых денег – производны от основной и полностью от нее зависимы. Для убедительности зададимся простым вопросом: будут ли у нас проблемы со сбережениями, платежами по кредитам, расчетами за товары и услуги или с обменно-валютными операциями при стабильной денежной единице, соответственно, адекватной мере стоимости? – Никаких! В систему прикладных денежных функций валюта GES ничего нового не привносит, просто ее стабилизирует. Кроме того, качественно выполняя свою основную функцию, новая денежная система существенно упростит расчет стоимостных параметров, в частности, при осуществлении финансовых операций обмена, платежей, накопления, сделав излишней потребность в таких инструментах расчета инфляционных искажений движения стоимости, как дефлятор ВВП и индекс потребительских цен. Следовательно, никаких проблем с прикладными функциями денег не будет при качественном выполнении валютой GES своей функции меры стоимости. Разве что проявятся финансово дутые активы, не имеющие под собой реальной стоимости, будет покончено с фиктивным перенакоплением капитала. Если есть некоторые риски внедрения новой валютной системы, то только со знаком «плюс».

НОВАЯ АРХИТЕКТУРА ГЛОБАЛЬНЫХ ФИНАНСОВ

Уместно напомнить о существующей ныне системе международных платежных расчетов. Об абсолютном крахе и вакууме валютной системы в современном мире пока речь не идет. Бреттон-Вудский золотовалютный стандарт в 1970-х годах был заменен на Ямайскую систему Специальных прав заимствования (Special Drawing Rights – SDR) как резервное и платежное средство. Это эмитированная МВФ единица международных расчетов в безналичной форме в виде записей на банковских счетах. Единица SDR рассчитывается как сумма определенных пропорций пяти валют (доллара, евро, юаня, иены, фунта стерлингов), оцененных в долларах США на основе свободно плавающих валютных курсов. Специальные права заимствования при таких условиях лишены какой-либо привязки к материально-стоимостному основанию реальной экономики. Как следствие, на практике SDR ни в чем не превзошли систему долларового стандарта: американский доллар, на «честном слове», без фиксированной материально-стоимостной опоры по-прежнему лидирует в качестве международного платежного и резервного средства56. Пока доллар еще удерживает статус глобальной валюты, но это не может продолжаться бесконечно, особенно имея в виду астрономический государственный долг США как мину замедленного действия под всей долларовой системой. Если доллар на данный момент еще не сходит с пьедестала доминирующей валюты, то только потому, что ныне он безальтернативный. «Доллар используется как мировая валюта по причинам, по которым другим странам непросто найти альтернативу с такими же свойствами», – уверяет министр финансов США Дж. Йеллен. В то же время, на почве растущего недоверия к американской валюте нарастают центробежные «процессы деглобализации и разделения мировой экономики на региональные сегменты, стремящиеся усилить свою экономическую независимость и обособленность»57. По мере того, как долларовую зону будет покидать все большее число стран, США будут терять преимущество гегемона в мировой валютной системе. По данным МВФ, доля доллара в запасах ЦБ сократилась с 71% в 1999г. до 59% в 2023 году. В то же время, согласно SWIFT, в международных расчетах доля доллара сократилась до 41,1%. «Эксперты МВФ пришли к выводу, что тенденция с дедолларизацией золотовалютных резервов в мире продолжится»58.

Итак, что мы имеем? Мертворожденное, по сути, дитя Ямайской конференции SDR на фоне постоянно падающего доллара как резервного и платежного средства. Валюта GES, в случае принятия зерновалютного стандарта, вполне могла бы взять на себя роль SDR. Следовательно, в случае реформирования глобальной денежной системы на базе МВФ (наиболее оптимальный вариант) остаются неизменными структура этого учреждения, его инструментарий регулирования и функции, за исключением одного – «перебазирование» денежной единицы международных расчетов из основы плавающих курсов пяти валют на основу зерновалютного стандарта GES: переход от SDR на GES. Впрочем, допустимо вообще их параллельное существование для курсового взаимоконтроля и сравнительного анализа «GES versus SDR» и выяснение традиционного вопроса: кто – кого? Преимущество GES над SDR только в одном – в прочной опоре на материально-стоимостный фундамент валюты GES, чего недостает SDR.

Какие функции надлежит выполнять зерновалютному стандарту GES в случае его принятия при благоприятных условиях глобализационных процессов – формирования моноцелостного мира? Из четырех известных функций денег золотовалютный стандарт GES в прошлом, а специальные права заимствования SDR на данный момент формально обслуживают три функции, кроме одной главной – меры стоимости, тогда как зерновалютный стандарт GES, наоборот, по идее должен выполнять, прежде всего, самую главную функцию денег – именно функцию меры стоимости, поначалу – в статусе безналичной GES валюты. Как средство обмена, платежа, сбережения зерно IGC как таковое, в натуре, в отличие от золота и других драгоценных металлов, непригодно. Однако, при условии свободной конвертации денежной единицы GES в золото или другие стабильные валюты, обслуживать на практике остальные функции денег стандарту GES трудностей не составит. Если же дело дойдет до эмитирования денежной единицы GES на электронных носителях для введения ее в наличное обращение в будущую эпоху цифровизации, то валюта GES сможет выполнять все четыре функции денег. В этом будет преимущество GES стандарта над остальными аналогами.

Наконец, каковы геополитические последствия принятия вненационально-нейтральной валюты? Нормализация эквивалентного товарообмена в мировой торговле, установление справедливости в международных расчетах и платежах, прекращение «экспорта» инфляции чрезмерной эмиссией доллара за пределы США – все это утолило бы страсти вокруг вопроса «кто кого грабит?», снизило бы градус ненависти к Соединенным Штатам. Так, лишение доллара статуса мировой валюты будет иметь некоторые (кстати, не только негативные) последствия для США, однако создание качественной валютной архитектуры в интересах всего цивилизованного мира, а это самое важное. В то же время, внедрение новой денежной системы коалицией демократических государств на единых финансовых началах должно оставить вне валютной зоны GES авторитарные режимы, максимально ограничив таким образом их в доступе к международному разделению труда, иностранным инвестициям и кредитам, в конце концов, к подрыву финансовых основ современного авторитаризма, подобно тому, как во времена позднего средневековья, по образному выражению Маркса, деньги подорвали основы рыцарских замков еще до того, как их разрушили орудийные залпы. В частности, обвал фальш-цены на золото в результате введения новой валютной системы ощутимо ударит по некоторым автократиям, которые в последнее время лихорадочно накапливали золотые запасы своих ЗВР. Изменение баланса сил в пользу демократической коалиции также положило бы конец ценовому волюнтаризму ОРЭС. В конечном счете, система GES способствовала бы мировой экономической интеграции, центростремительным тенденциям глобализационных процессов, формированию моно-целостного мира на демократических началах.

Значение и последствия внедрения GES-стандарта для Украины. Особое внимание следует сосредоточить на вопросе российских репараций, которые должны выплачиваться десятилетиями. Национальные валюты, включая доллар США, как угодно могут девальвироваться, а вместе с ними девальвирует и SDR, а вот зерновалютный стандарт, где 1 GES привязан к стоимости 1 т зерна IGC, будет оставаться стабильным во времени. Следовательно, в интересах Украины предъявить счет РФ в GES-валюте.

Практика последних десятилетий доказывает, что основой мировой валютной системы должна быть не субъективно-капризная ценность золота или опора на плавающие курсы национальных валют, а трудозатратно-стоимостная сущность материального богатства. Среди преимуществ зерновалютного стандарта над золотовалютным и SDR аналогами привлекают внимание две главные:

а) чисто трудозатратная сущность стоимости зернового продукта, чего не скажешь о золоте с его эмоционально искаженными факторами формирования цены, весьма далекой от реальной стоимости, а тем более – о плавающем курсе национальных валют, на котором базируется SDR;

б) мировому хозяйству присуще наращивание производства зерновых синхронно с приростом населения, в результате чего предложение уравновешено со спросом в динамике экономического роста как залог оптимального ценообразования, чего не скажешь ни о золоте, ни о SDR.

Недостатки золотовалютного стандарта GES стали причиной его ликвидации в 1970-е годы, вполне оправданно. А SDR от этих недостатков не избавились. С тех пор мировая валютная система «беспризорная» – лишена опоры на материально-стоимостную почву реальной экономики, следовательно, находится на грани разрушения. Отсюда, кстати, крипто-валютные извращения современных финансов, а это уже патология. Фиатные деньги априори есть фикция (авторское убеждение). Поэтому сегодня возникает вопрос поиска новой наднациональной денежной единицы, в качестве которой мы предлагаем валюту GES.

Главное преимущество зернового GES-стандарта состоит в том, что стоимостная основа его валюты, опираясь на материально-стоимостный фундамент глобальной экономики, свободно дрейфует в русле общих тенденций движения стоимости подавляющей массы товарной продукции в сторону снижения. В этом залог стабильности денежной единицы GES по покупательной способности на длительную перспективу, гарантия устойчивости наднациональной денежной системы. Это же касается и доллара США, привяжись он к системе GES. Есть над чем поразмыслить.